Что такое мокрый лизинг. Авиационный лизинг в бурные времена Лизинг в авиакомпании

По объему обслуживания передаваемого имущества лизинг подразделяется на "чистый" и "мокрый".

Мокрый лизинг (wet leasing) предполагает обязательное техническое обслуживание оборудования, его ремонт, страхование и другие операции, за которые несет ответственность лизингодатель. Кроме этих услуг, по желанию лизингополучателя лизингодатель может взять на себя обязанности по подготовке квалифицированного персонала, маркетинга, поставке сырья и др. Если техническое обслуживание оборудования, его ремонт, страхование и др. лежат на лизингодателе, то говорят о "лизинге, включающем дополнительные обязательства" (wet leasing). Предметом такого вида лизинга, как правило, бывает сложное специализированное оборудование. Wet leasing обычно используют либо изготовители этого оборудования, либо оптовые организации; финансовые учреждения и банки редко обращаются к этому виду лизинга, поскольку в их распоряжении отсутствует необходимая техническая база.

В связи с тем, что в России пока еще не сложился рынок лизинговых услуг и практически нет лизинговых компаний, которые могли бы обеспечить качественное техническое обслуживание объектов лизинга, наиболее распространенным видом лизинга является чистый. Чистый лизинг (net leasing) - это отношения, при которых все обслуживание имущества берет на себя лизингополучатель. Поэтому в данном случае расходы по обслуживанию оборудования не включаются в лизинговые платежи. В отношениях "чистого лизинга" участвуют банки, страховые компании и иные финансовые организации, занимающиеся лизинговым бизнесом.

На практике существует множество форм лизинговых сделок, однако их нельзя рассматривать как самостоятельные типы лизинговых операций.

Под формами лизинговых сделок понимаются устоявшиеся модели лизинговых контрактов. Наибольшее распространение в международной практике получили следующие формы лизинговых операций.

- Лизинг "стандарт" - при этой форме лизинга поставщик продает объект сделки финансирующему обществу, которое через свои лизинговые компании сдает его в аренду потребителям.

- Лизинг "поставщику" - в этом случае продавец оборудования также становится лизингополучателем, как и при возвратном лизинге, но арендованное имущество используется не им, а другими арендаторами, которых он обязан найти и сдать им объект сделки в аренду. Субаренда является обязательным условием в контрактах подобного рода.

- Возобновляемый лизинг - в лизинговом соглашении при данной форме предусматривается периодическая замена оборудования по требованию арендатора на более совершенные образцы.

- Групповой (акционерный) лизинг - сдача в аренду крупномасштабных объектов (самолеты, суда, буровые платформы, вышки). При таких сделках в роли лизингодателя выступает несколько компаний.

- Генеральный лизинг - право лизингополучателя дополнять список арендуемого оборудования без заключения новых контрактов.

- Контрактный наем - это специальная форма лизинга, при которой лизингополучателю предоставляются в аренду комплектные парки машин, сельскохозяйственной, дорожно-строительной техники, тракторов, автотранспортных средств.

- Лизинг с привлечением средств - лизингодатель получает долгосрочный заем у одного или нескольких кредиторов на сумму до 80% сдаваемых в аренду активов. Кредиторы - крупные коммерческие и инвестиционные банки, располагающие значительными ресурсами, привлеченными на долговременной основе. Финансирование лизинговых сделок банками осуществляется обычно двумя способами:

- заем - банк кредитует лизингодателя, предоставляя ему кредит на одну или на целый пакет лизинговых соглашений. Сумма кредита зависит от репутации и кредитоспособности лизингодателя;

- приобретение обязательств - банк покупает у лизингодателя обязательства его клиентов без права на регресс, учитывая при этом репутацию лизингополучателей и эффективность проекта. Данный способ применяется при крупных разовых сделках с участием надежных заемщиков. Банки при организации финансирования проекта с участием лизинговой компании выступают также в качестве гарантов. Обеспечением банковской ссуды при получении ее лизингодателем (без права обратного требования к лизингополучателю) являются объекты лизинговой сделки и лизинговые платежи.

В США 85% сделок по финансовому лизингу относится к этой форме лизинга.

Это лишь наиболее распространенные формы лизинговых контрактов. На практике имеет место сочетание различных форм контрактов, что увеличивает их число.

Лизинговые операции коммерческих банков,

Лизинг на ВТ (Авиационный лизинг)

Авиационный лизинг -- разновидность лизинга, предметом которого являются воздушные суда, а также сопутствующая им инфраструктура и оборудование.

Лизинговые компании, производители и авиакомпании применяют несколько различных схем поставки авиационной техники в лизинг. Основными из них являются две: лизинг операционный и финансовый.

Операционный лизинг применяется при относительно небольших сроках аренды самолетов. При операционном лизинге авиационная техника амортизируется за время аренды не полностью и по истечении его срока может быть вновь сдана в аренду или возвращена арендодателю. В России срок поставки самолетов в операционный лизинг составляет, как правило, не более семи, иногда десяти лет. Базовые финансовые условия операционного лизинга предусматривают ежемесячную оплату заказчиком лизинговых платежей, размер которых устанавливается в зависимости от срока лизинга. После завершения срока лизинга воздушное судно возвращается лизингодателю.

Финансовый лизинг представляет собой операцию по специальному приобретению самолета у производителя в собственность лизинговой компании с последующей сдачей его авиакомпании во временное владение и пользование на срок, приближающийся по продолжительности к сроку эксплуатации и амортизации всей его стоимости. В России самолеты поставляются авиакомпаниям в финансовый лизинг, как правило, на срок в 15 лет. По окончании срока лизинга права собственности на воздушное судно переходят авиакомпании-заказчику. Дополнительно авиакомпания оплачивает расходы по техническому обслуживанию воздушного судна и его страхованию. При этом в течение срока финансового лизинга авиакомпания имеет право выкупа воздушного судна по согласованной стоимости.

Развитие лизинга как нового инвестиционного механизма и основные противоречия в его понимании.

В переводе с английского лизинг (leasing) означает «аренда». С точки зрения экономики лизинг можно определить как комплекс организационно-экономических отношений, связанных с передачей лизингополучателю в пользование имущества (техники, оборудования, машин), приобретенного лизингодателем у производителя (продавца).

Современный этап становления лизинговых отношений связан с распространением лизинга в Западной Европе и Японии, а затем и по всему миру.

Лизинг возник вследствие того, что появились субъекты хозяйствования, которые ощущали потребность в конкретном элементе основных средств или нематериальных активов для осуществления инвестиционного проекта, испытывая при этом дефицит финансовых ресурсов для самофинансирования и достаточного обеспечения для получения кредита.

Различные формы привлечения ресурсов в предпринимательскую деятельность возникли в результате необходимости использования удобных схем приобретения дорогостоящего оборудования, поэтому эти схемы в большей степени дополняют друг друга, чем выступают в качестве конкурентов.

В табл. 3 представлены предпосылки возникновения правовых конструкций.

По данным Международной финансовой корпорации и Госкомстата России построен график, отражающий изменение объема рынка лизинга в России за период 1998-2003 гг. (рис. 4).

Лизинг является сравнительно новым видом деятельности в изменяющейся экономике России, поэтому анализ состояния и перспектив его развития отражен в работах отечественных экономистов последнего десятилетия, причем само понятие «лизинг» трактуется ими достаточно неоднозначно, что свидетельствует о различиях в подходах к его сущности.

В работах российских экономистов, ученых и российского правового законодательства можно выделить шесть трактовок понятия лизинга:

1_е мнение : лизинг -- это экономическая категория, построенная на

реализации отношений собственности;

- 2_е мнение : лизинг -- это особый вид предпринимательской деятельности, связанный с привлечением инвестиций;

- 3_е мнение : лизинг -- это особые имущественные отношения, возникающие при передаче имущества во временное пользование;

- 4_е мнение : лизинг -- это долгосрочная аренда;

- 5_е мнение : лизинг -- это инвестиционный механизм, подобный покупке в рассрочку;

- 6_е мнение : лизинг -- это инвестиционная операция, подобная кредитной сделке.

Различные определения лизинга учитывают определенные формы проявления этого экономического механизма. Попытки сформулировать понятие «лизинг» с точки зрения одного из участников лизинговой операции приводят к подмене понятия лизинга как такового в конкретной форме его применения. Для поставщика оборудования лизинг может рассматриваться как эффективная форма сбыта своего товара, для лизингополучателя -- как капиталосберегающая форма финансирования инвестиций, для лизингодателя -- как вид предпринимательской деятельности.

Таким образом, лизинг необходимо рассматривать с позиции системных взаимоотношений всех участников лизинговой операции.

Схожими с лизингом правовыми конструкциями являются покупка за собственные средства, аренда, банковский кредит, коммерческий кредит и поручение. Основные сходства и принципиальные отличия обозначенных выше правовых конструкций с лизингом представлены в табл. 5.

При анализе сходств и различий представленных в табл.5. финансовых инструментов с лизингом становится очевидным, что экономическая сущность лизинговой сделки придает возникшим трехсторонним партнерским взаимоотношениям новую качественную характеристику, которая не может быть учтена существующими традиционными правовыми конструкциями. Таким образом, лизинговые отношения соответствуют принципиально новому типу правоотношений, что определяет уникальные роль и место лизинга в экономике.

Классическую лизинговую операцию можно представить на рис. 6.

Суть ее заключается в том, что потенциальный лизингополучатель, у которого нет свободных финансовых средств, обращается в лизинговую компанию с деловым предложением о заключении лизинговой сделки, согласно которой лизингополучатель может выбирать продавца, располагающего требуемым имуществом, а лизингодатель приобретает его в собственность и передает лизингополучателю во временное владение и пользование на платной основе. Стоимость имущества определяется путем договоренности между лизингополучателем и продавцом, но не должна превышать рыночную стоимость. По окончании договора в зависимости от его условий имущество либо возвращается лизингодателю, либо переходит в собственность лизингополучателя или используется на тех же условиях путем продления договора лизинга.

Для лизинга можно выделить свою миссию, отличную от миссий схожих правовых институтов. Миссия лизинга заключается в содействии функционирования конкурентного рынка при нехватке ресурсов и недоступности или неэффективности других форм финансирования путем привлечения имеющихся ограниченных ресурсов в точки экономического роста.

Таким образом, рассмотрев теоретические аспекты лизинговых отношений, можно сказать, что лизинг -- это финансово-кредитная операция, состоящая из комплекса многосторонних отношений юридических и/или физических лиц, складывающихся по поводу передачи имущества во временное или постоянное пользование на платной основе. Данное определение полностью раскрывает экономический смысл лизинга тем, что оно включает в себя одновременно элементы кредитной операции, торговой сделки, инвестиционной и арендной форм деятельности, которые тесно сочетаются и взаимодействуют друг с другом.

Современные методики зарубежных и отечественных подходов в расчете лизинговых платежей.

Финансово-экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения денежных средств. Поскольку лизинг является одной из форм инвестиционной деятельности, то известные и общепринятые экономические методы оценки инвестиций применимы в анализе и планировании лизингового процесса. За долгие годы сформулированы, доказаны в теории и многократно проверены на практике строгие правила, выполнение которых обеспечивает достоверность полученных в ходе экономического анализа результатов. Лизинг как способ финансирования инвестиций имеет свои особенности.

Сравнивая зарубежные работы по лизингу с отечественными методиками лизинга отмечаются три существенных недостатка последних:

Во-первых, в отечественных работах зачастую отсутствует анализ внешней среды - тех условий, которые обосновывают корректное использование выбранного метода оценки инвестиций для анализа лизинга. Наиболее часто применяются пять основных методов оценки инвестиций, которые можно объединить в две группы:

- 1. методы, основанные на применении концепции дисконтирования: метод определения чистой текущей стоимости; метод расчета рентабельности инвестиций; метод расчета внутренней нормы прибыли;

- 2. методы, не предполагающие применения концепции дисконтирования: метод расчета периода окупаемости инвестиций и метод определения бухгалтерской рентабельности инвестиций.

Во-вторых, наибольшая сложность состоит именно в постановке задачи. В зарубежной литературе постановка задачи начинается с выбора и обоснования критерия (системы критериев), на котором (которых) в последующем может быть построена методика оценки лизинга.

Характеристики данных критериев сводятся к следующим позициям:

они должны быть объективными -- оценивать однозначно и не допускать спорных оценок; критерии должны быть адекватными -- оценивать именно то, что должно быть оценено; критерии должны быть нейтральными -- равноценными по отношению к исследуемым объектам.

В большинстве отечественных методик лизинга не рассматриваются ни постановка задачи, ни тем более выбор критерия для анализа.

В-третьих, самый значимый повод для видимых различий в методиках -- определение собственно лизинга. То есть по-разному дается ответ на вопрос: «Что такое лизинг?» По-видимому, пересмотр истории вопроса из конъюнктурных соображений и неразвитость рыночных отношений в России стали главными причинами обоснования многих отечественных методик лизинга исключительно на расчете арендных ставок и величины арендной платы.

Методики отечественных подходов в расчете лизинговых платежей:

- * Методика расчета общей суммы лизинговых платежей и составления графика их выплат. Автор - Е.Н. Чекмарева. Методика опубликована в 1994 году в книге Е.Н. Чекмаревой "Лизинговый бизнес".

- * Методические рекомендации по расчету лизинговых платежей разработанные Министерством экономики РФ и предназначенные для расчетов платежей финансового лизинга. Методические рекомендации опубликованы в 1996 году.

- * Методы определения размера лизинговых платежей, представленные в книге В. А. Горемыкина "Основы технологии лизинговых операций", 2000 год.

- * Методика расчета лизинговых платежей, опубликованная Л. Прилуцким в 1996 году;

- * Совершенствование методики платежей по операциям лизинга в инвестиционной деятельности, опубликованное в 1998 году в книге "Финансовый лизинг на предприятии;

- * Методика определения лизинговых платежей в условиях гиперинфляции, опубликованная в 1996 году ЗАО "Московская лизинговая компания";

- * Метод расчета платежей по лизингу, обеспечивающий безубыточность деятельности лизингодателя предложенный Р.Г. Ольховской и опубликованный в номере 1/2 за 1998 г. Журнала Лизинг ревю" (о методе Р.Г. Ольховской упоминается в статье В. Д. Газмана, и Ю.А Руднева, которые развили собственную методику на основе метода, предложенного Р.Г. Ольховской);

- * Метод финансовых рент, представленный Л. Прилуцким в журнале "Лизинг курьер";

- * Метод ПДС (потока денежных средств) представленный в журнале "Лизинг курьер";

Методики зарубежных подходов в расчете лизинговых платежей:

- * Варианты сравнительного анализа арендного и кредитного финансирования, приведенные в главе 13 "аренда" книге "Коммерческие банки"; авторы: Рид Э., Коттер Р., Гилл Э., Смит Р... (М.: Прогресс, 1993).

- * Определение ставки лизинга промышленного оборудования с помощью экономико- математических методов. Gutman, E.; Yagil, J. A practical derived lease rate algorithm // Management science. - Providence, 1993. - Vol. 39, N 12. - P. 1544-1551;

- * Методика оценки эффективности финансирования предприятия путем лизинга или банковского кредита. Модель принятия финансовых решений. Petrolillo, P. Leasing e mutuo: un tentativo di analisi finanziaria finalizzata alla scelta della fonte di finanziamento // Riv. bancaria. - Milano, 1992. - A. 48, N 3. - P. 71-83;

- * О причинах заключения лизинговых договоров предпринимателем для финансирования инвестиций. Анализ на основе теории агентства. Германия. Huber, B. Okonomische Analyse von Leasingvertragen. Ztschr. fur Wirtschafts- u. Sozialwiss. - B., 1994. - Jg. 114, H. 1. - S. 63-80.

Представленные зарубежные работы написаны в разных странах на временном отрезке более 40 лет. В этих работах много общего и рассматриваются похожие проблемы, встречающиеся в отечественной литературе. Объединяет эти работы «рыночный подход» к решению проблем лизинга, и в них не найдено упоминание о так широко известном в России методе расчета лизинговых платежей, ограничивающемся суммированием затрат арендодателя. Основные правила «рыночного подхода» представлены на рис. 7.

Соблюдение всех этих правил обеспечит возможность представить расчет лизинговых платежей в логической и понятной современному предпринимателю форме, позволит выявить преимущества лизинговой операции при сравнении с другими инвестиционными механизмами.

Предпосылки и перспективы использования лизинговой деятельности на воздушном транспорте Российской Федерации.

Общественные изменения конца 80 -- начала 90-х гг. XX в. и переход на рыночные условия разрушили старые хозяйственные отношения.

Установились новые границы между независимыми государствами, произошел передел отраслей промышленности, изменилась структура большинства предприятий. Централизованная распределительная система трансформировалась в сложную систему самостоятельных бизнес-единиц, которые получили юридический статус. Принципиально изменилась структура собственности. Единая структура перевозок СССР практически одномоментно разделилась на несколько сотен авиакомпаний, аэропортов, предприятий обслуживания (заправки, питания и т. д.). Самостоятельными стали ремонтные заводы. Главными рыночными факторами, на долгие годы определившими состояние гражданской авиации в России, являются сокращение почти в три раза объемов перевозок (уровень воздушных перевозок в России в 2004 г. соответствует примерно уровню перевозок СССР в 1963-1964 гг.) и рост авиатарифов на воздушные перевозки, которые проходили на фоне падения платежеспособного спроса населения. Убыточными становились малые авиакомпании, и самые крупные не располагали средствами для покупки новой авиатехники.

Ежегодно по отработке ресурса списывается несколько сотен самолетов и вертолетов. С введением с 1 апреля 2002 г. III главы ИКАО (ICAO -- International Civil Aviation Organization (Международная организация гражданской авиации)) ограничен доступ российских самолетов на международные рейсы. Из российских самолетов под действие запрета подпадают Ту-134, Ту-154Б, Ил-86, Як-40 и т. д.

Около 70% гражданских воздушных судов находятся в заключительной стадии эксплуатации и работают на ресурсах, продленных сверх значений, предусмотренных техническими заданиями. В табл. 8. представлен график списания основных ВС в период 1996-2001 гг. В течение 1999-2005 гг. ежегодно подлежат списанию около 300 гражданских ВС. Согласно прогнозу к 2015 г. -- менее 30%. Сокращение численности основных типов воздушных судов на период 2002-2010 гг. представлено на рис. 9.

Сегодня официально объявлено, что «основным механизмом комплексного развития воздушного транспорта с учетом интересов авиаперевозчиков, разработчиков и изготовителей авиатехники является дальнейшее развитие авиализинга на базе созданных с участием государства лизинговых компаний». Лизинг авиационной техники в России стал развиваться только в начале 90-х гг. XX в., когда были созданы первые лизинговые компании. В настоящее время существует около двадцати отечественных лизинговых компаний, занимающихся лизингом самолетов, в их число входят: лизинг хозяйственный долгосрочный аренда

- * «Финансовая лизинговая компания» (ФЛК), г. Москва;

- * «Ильюшин-финанс» (ИФК), г. Воронеж;

- * «Авиакор-Лизинг», г. Москва;

- * «Центральная авиализинговая компания», г. Москва, и др.

В нынешних условиях авиаперевозчики могут самостоятельно принимать решения о своем развитии, выборе направления и партнеров для стратегического развития. Теперь авиакомпания имеет право приобрести как отечественные, так и западные самолеты исходя из экономической целесообразности при условии выполнения действующего законодательства. Поэтому постоянное желание заказывать зарубежные ВС, подкрепленное льготными условиями финансирования сделок и разрешениями на отклонение от действующего таможенного законодательства, будет всегда присутствовать на этом рынке. Главным привлекательным свойством западных самолетов было и остается высокое качество техники и безукоризненно работающая система технического обслуживания и ремонта.

Авиационная промышленность Запада способна предложить новый самолет любого типа. Кроме того, на западном рынке имеется огромное количество невостребованных самолетов (более 2 тыс. единиц), и конкуренция сегодня идет уже не с новыми воздушными судами, а с самолетами вторичного рынка, имеющими рыночную цену, сопоставимую со стоимостью новых отечественных ВС. В конкуренции со старыми самолетами зарубежного производства отечественная техника уже проигрывает по экономическим параметрам и на внутреннем рынке.

Примеры решений, принятых в последнее время авиакомпаниями ЮТэйр, (Сибирь («Airbus»), КрасЭйр и Пулково («Boeing»), рядом других перевозчиков, наглядно подтверждают этот вывод.

Сегодня принято решение сформировать объединенную авиастроительную компанию, которая могла бы успешно конкурировать с ведущими зарубежными авиастроителями. Предполагается, что создание единой, централизованной системы управления на новой юридической и организационной основе позволит совместить интересы государства и собственников авиастроительных активов. Предметом особой заботы станет рациональное использование консолидированных частно-государственных ресурсов, оптимизация деятельности за счет слияния структур, сокращения конкуренции, закрытия нерентабельных предприятий и т. д. К сожалению, предыдущий опыт приватизации авиастроительного производства в России имеет негативный оттенок, поэтому создание такой структуры требует особенно тщательной проработки.

Достаточно близкие значения по количеству необходимых самолетов дает прогноз ЦАГИ им. Жуковского. Исходя из этих условий главной становится проблема обеспечения нормального функционирования созданного серийного производства конкретных отечественных воздушных судов. Необходимо задействовать механизм возврата капиталовложений по проектам, включенным ранее в Федеральную целевую программу «Развитие гражданской авиационной техники России в 2002-2010 годах и на период до 2015 года». В первую очередь должно быть организовано нормальное серийное производство самолетов Ил-96-300 (15-20 ВС), Ту-204, Ту-214 (60-70 ВС), Ту-334 (15-20 ВС), двигателей ПС-90А, основных систем и их комплектующих для организации эксплуатации и бесперебойного технического обслуживания в российских авиакомпаниях.

Основные понятия при составлении договора авиационного лизинга.

Для изучения лизинга в гражданской авиации первоначально необходимо изучить понятийный аппарат договора авиационного лизинга, к которому относятся:

- * предмет авиационного лизинга -- авиационная техника гражданской авиации: воздушные суда, их бортовое оборудование и агрегаты, двигатели, тренажеры, наземные радиолокационные средства управления воздушным движением, навигации, посадки и связи, а также средства наземного обслуживания воздушных судов и наземной инфраструктуры;

- * авиационный лизинг -- вид деятельности, связанный с приобретением за счет собственных или привлекаемых средств предметов авиационного лизинга и передачей их физическим и юридическим лицам на основе договора авиационного лизинга за определенную плату, на определенный срок и на определенных условиях, обусловленных договором авиационного лизинга, с правом выкупа или без права выкупа;

- * договор авиационного лизинга -- договор, по которому лизингодатель обязуется приобрести в собственность указанный лизингополучателем предмет авиационного лизинга и предоставить лизингополучателю этот предмет авиационного лизинга за плату во временное владение и пользование для предпринимательских целей с правом выкупа или без права выкупа.

В договоре авиационного лизинга содержатся следующие участники:

- 1) лизингодатель (ЛД) предметов авиационного лизинга (далее --лизингодатель) -- лизинговая компания, которая за счет привлеченных или собственных денежных средств приобретает в собственность предметы авиационного лизинга в соответствии с договором купли-продажи или иным договором и предоставляет их лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование с правом его выкупа лизингополучателем;

- 2) лизингополучатель (ЛП) предметов авиационного лизинга (далее -- лизингополучатель) -- физическое или юридическое лицо, имеющее лицензию на осуществление авиационной деятельности и которое в соответствии с договором авиационного лизинга обязано принять предмет авиационного лизинга во временное владение и пользование за определенную плату, на определенный срок и на определенных условиях;

- 3) продавец предметов авиационного лизинга (далее -- продавец) -физическое лицо или юридическое лицо независимо от организационно-правовой формы и формы собственности, которое в соответствии с договором передает лизингодателю в собственность предмет авиационного лизинга для их последующей передачи лизингополучателю.

Лизинговые сделки приобретения авиационной техники имеют сложные схемы, охватывающие большое количество субъектов лизинга, но наиболее простые можно представить следующим образом (рис. 12.5).

Виды лизинга.

Существуют различные виды лизинга, но более приемлемыми для авиакомпаний России являются финансовый и оперативный лизинги.

Финансовый лизинг является формой долгосрочного кредитования банком объекта лизинга (авиационной техники), при котором лизингополучатель путем выплат лизинговых платежей погашает стоимость имущества, а также возмещает услуги лизинговой фирмы. Договор о финансовом лизинге обычно заключается на 8-16 лет, и по окончанию этого срока, при полной выплате лизинговой платы, объект лизинга переходит в собственность авиакомпании.

Оперативный лизинг предлагает авиакомпании использовать ВС в течение оговоренного в договоре лизинга срока за установленную арендную плату. По окончании оперативного лизинга арендуемое воздушное судно не переходит в собственность авиакомпании, а возвращается обратно лизингодателю.

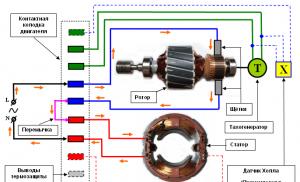

Финансовый лизинг отличается тем, что не предусматривает сервисного обслуживания имущества со стороны лизингодателя, не допускает досрочного прекращения договора. Реализация его предусматривает отбор потенциальным лизингополучателем необходимой техники, переговоры с изготовителем о цене и сроках поставки, покупку оборудования лизинговой компанией и получение ссуды банка (рис. 10).

При финансовом лизинге с дополнительным привлечением средств важное значение приобретают вопросы залога, страхования, гарантий и процедура приобретения лизингового имущества. В практике применяются три основных варианта отношений при купле-продаже объекта лизинга:

- * лизингополучатель самостоятельно выбирает продавца и предмет лизинга, а лизингодатель только оплачивает сделку купли-продажи и передает право пользования лизингополучателю;

- * продавца выбирает лизингодатель, тогда он несет ответственность перед лизингополучателем за выполнение обязательств по договору купли-продажи объекта лизинга;

- * лизингодатель назначает лизингополучателя своим агентом по заказу товара у поставщика.

Оперативный (операционный) лизинг - предполагает возможность лизингодателя сдавать свое имущество, которое он закупает на свой страх и риск, в аренду неоднократно в течение нормативного срока его службы.

- 1. Лизингополучатель заказывает необходимое оборудование.

- 2. Лизингополучатель запрашивает лизингодателя об основных условиях лизингового договора, одновременно предоставляет документы, характеризующие финансовое состояние и производственные возможности лизингополучателя (бизнес-план проекта и другие документы).

- 3. Подписание лизингового договора.

- 4. Лизингодатель оплачивает по договору купли-продажи заявленное имущество его изготовителю или поставляет лизингополучателю имеющееся ранее использованное оборудование. По соглашению сторон изготовитель может осуществлять техническое обслуживание и ремонт оборудования.

- 5. Страхование объекта лизинга осуществляет одна из сторон по соглашению.

- 6. Лизингополучатель осуществляет лизинговые платежи.

- 7. Страхование лизингополучателем своей ответственности.

- 8. Лизингополучатель возвращает объект сделки в связи с окончанием срока (лизингового договора).

По окончании срока лизингового контракта лизингополучателю могут предоставляться три возможности:

- * продлить срок договора на тот же или иной период, но на более выгодных для лизингополучателя условиях;

- * возвратить объект сделки лизингодателю;

- * приобрести оборудование у лизингодателя по сравнительно высокой остаточной стоимости, что выгодно в первую очередь лизинговой компании.

При оперативном лизинге лизингополучатель стремится избежать или снизить риски, связанные с владением имущества на правах собственника, а также исключить прямые и косвенные непроизводительные затраты, которые чаще всего возникают с необходимостью ремонта или в случае простоя оборудования. Поэтому лизингополучатель предпочитает оперативный лизинг другим формам приобретения оборудования и машин в случаях, когда:

- * ожидаемые доходы от эксплуатации арендованного оборудования не окупают его первоначальной цены;

- * объект сделки требуется лизингополучателю только на небольшой срок (например, на период сезонных работ или разовое, целевое использование);

- * лизинговое оборудование требует специального технического обслуживания и/или у лизингополучателя нет собственных технических специалистов для его эксплуатации;

- * объектом лизинговой сделки может быть как уникальное новое, не проверенное в эксплуатации оборудование, так и уже использованное, возможно, неоднократно.

Условием широкого применения оперативного лизинга является наличие рынка частично изношенного оборудования, а также потребность во вторичной сдаче в аренду объекта лизинга за меньшую плату.

Оперативный лизинг связан также с тем, что лизингодатели имеют, как правило, обоснованно узкую товарную специализацию, а поэтому способны предоставлять широкий перечень технических услуг.

Для разграничения финансового и оперативного лизинга применяется следующая схема 13.

Возвратный лизинг (sale-and-leaseback -- продажа и обратный лизинг -- релизинг) -- это система взаимосвязанных соглашений, по форме финансирования близкая к банковской деятельности, при которой авиакомпания продает самолеты (свою собственность) банку или лизинговой компании с одновременным заключением договора о долгосрочной аренде бывших своих самолетов на условиях лизинга (рис. 14).

В виде лизингодателя может выступать банк, страховая компания, лизинговая компания, а также индивидуальный инвестор. Возвратный лизинг выгоден обеим сторонам, так как лизингодатель закладывает в сумму лизинговых платежей свою прибыль, а лизингополучатель имеет возможность относить лизинговые платежи на себестоимость выпускаемой продукции.

Возвратный лизинг по внешней форме похож на заклад имущества, так как не происходит физического перемещения имущества, продаваемого лизингодателю. Данный вид лизинга позволяет предприятию получить значительный объем денежных средств за счет продажи имущества, но в то же время, заключив лизинговый договор, продолжать пользоваться им, т. е. увеличить капитал и сохранить активы.

Возвратный лизинг может быть использован, если платежеспособность авиапредприятия не удовлетворяет требованиям кредитующей организации. Возвратный лизинг успешно применяется для выравнивания баланса за счет продажи предприятием авиационной техники не по балансовой, а по рыночный стоимости. Когда рыночная стоимость опережает первоначальную стоимость авиационной техники, данная операция позволяет авиапредприятию привести свой баланс в соответствие с рыночной обстановкой, увеличив финансовой потенциал.

В целях стабилизации финансового положения предприятия особенно актуально использование возвратного лизинга в условиях пониженной деловой активности.

Согласно общемировой практике, разработка стратегий развития лизинговых проектов авиакомпаниями и авиапредприятиями для получения положительного финансового результата должна строиться на последовательном приобретении самолетов (рис. 15). То есть если один самолет, приобретаемый на условиях лизинга, выкуплен и после него авиапредприятие на условиях лизинга приобретает второй самолет, финансовый результат эксплуатации двух самолетов будет положительным.

Сложнее приобретать в лизинг сразу два самолета (рис. 16), когда нет выкупленных самолетов данного типа; в этом случае лизинговых платежей приходится выплачивать в два раза больше, а вероятность получение прибыли становится меньше, чем при последовательном варианте.

Пример. Рассчитаем лизинговые платежи с позиции лизингодателя по следующим исходным данным.

Стоимость самолета составила $118 млн с НДС., без НДС -- $100 млн.

При ставке амортизации для самолета в 10% минимальный срок лизинга для лизингополучателя получается равным 10 годам:

Отличительной чертой приобретения авиационной техники на условиях лизинга является закрепленная законом возможность применения ускоренной амортизации до коэффициента, равного 3. Для представленного примера применим коэффициент ускоренной амортизации, равный 2,5, тогда норма амортизации будет равна 25%: На = 10% Ч 2,5 = 25%.

При полученной норме амортизации срок амортизирования (списания) самолета составит 4 года:

Т= = = 4 года.

Расчет среднегодовой стоимости воздушного судна представлен в табл. 17.

На основании полученных значений среднегодовой стоимости ВС рассчитаны налог на имущество и маржа (доход) лизинговой компании в табл. 18.

Так как стоимость воздушного судна огромна ($100 млн без НДС) и у лизингодателя нет свободных денежных средств в таком размере, то лизинговой компании для приобретения ВС необходимо использовать заемные средства в виде банковского кредита. Общая сумма процентов за использование заемных денежных средств за 4 года составит $32,5 млн (табл. 19).

При сведении общих результатов в табл. 20 первоначально получим общие затраты лизинговой компании без НДС в размере $146,9 млн.

Затем необходимо рассчитать налог на добавленную стоимость в зависимости от общих затрат лизинговой компании без НДС, получим $26,44 млн и, суммируя два рассмотренных значения, рассчитаем искомые «Затраты лизинговой компании с НДС», величина которых составила $173,34 млн за 4 года лизинга.

Таким образом, лизинговая стоимость ВС превысила первоначальную в 1,47 раза (173,34/118 = 1,47), что вполне обосновано включением в лизинговые платежи процентов за пользование банковским кредитом и дохода (маржи) лизингодателя.

При расчете методом аннуитета лизинговые платежи в год для лизингополучателя (авиакомпании) будут равны $43,3 млн (173,34/4) и соответственно в месяц = $3,61 млн, или 93,86 млн руб.

Налоговые преимущества лизинговой сделки.

В соответствии с действующими российскими законодательными и нормативно-правовыми актами, а также обычаями делового оборота к наиболее существенным экономическим выгодам от использования лизинга можно отнести следующие:

- 1. Возможность применения участниками лизинговой операции механизма ускоренного начисления амортизации имущества с коэффициентом не выше 3 (при линейном и нелинейном методах начисления амортизации).

- 2. Возможность учета предмета лизинга на балансе лизингодателя или лизингополучателя по взаимному соглашению. Выбрав метод учета имущества на балансе лизинговой компании, организация, финансируя свои капитальные вложения посредством лизинга, не меняет структуру баланса -- соотношение собственного и заемного капитала компании. Если организация имеет льготы по уплате налога на имущество, метод учета имущества на балансе лизингополучателя ведет к уменьшению стоимости лизинга.

- 3. Экономия на отчислениях предприятия при уплате налога на имущество, налогооблагаемой базой для которого при ускоренной амортизации становится быстро уменьшаемая остаточная стоимость.

- 4. Отнесение перечисленных лизинговых платежей на расходы (себестоимость продукции) лизингополучателя, что позволяет снизить налогоплательщику отчисления на уплату налога на прибыль.

- 5. Возможность получения лизингодателем льгот по налогообложению на основании решений органов управления субъектами Федерации (в пределах, установленных федеральным и региональным законодательством).

- 6. Лизингополучатель (авиапредприятие), пользуясь имуществом, применяет рассрочку платежа.

- 7. Лизинг обладает следующим преимуществом перед банковским кредитованием. Для многих компаний такой источник финансирования, как банковское кредитование, недоступен. Ряд банков не финансирует проекты, реализуемые «с нуля» или не имеющие достаточного обеспечения, т. е. высокорискованные проекты.

Многие банки отказываются кредитовать небольшие по объему финансирования сделки. Поскольку деятельность лизинговых компаний в отличие от банков не подлежит жесткому регулированию, процедура предоставления оборудования в лизинг проще, чем привлечение кредита. Естественно, и стоимость лизинга при этом будет выше, чем при финансировании менее рискованных проектов.

Пример. Рассмотрим, насколько можно сократить налогооблагаемую базу в миллион долларов при приобретении ВС на условиях лизинга с применением ускоренной линейной амортизации (коэффициент 2,5) в сравнении с операцией приобретения ВС за собственные средства.

Срок лизинга самолета составляет 4 года, ежегодные амортизационные отчисления равны $25 млн. При приобретении ВС за счет собственных средств ускоренная амортизация не применяется, следовательно, амортизационные отчисления будут осуществляться 10 лет и составлять $10 млн. В табл. 21. приведен расчет сокращения налога на прибыль за счет применении ускоренной амортизации.

Рассмотрим сокращение налога на имущество за счет применения ускоренной амортизации. Первоначально рассчитаем налог на имущество при приобретении ВС за счет собственных средств. Длительность амортизационного периода 10 лет (табл. 22.).

В табл. 23 рассчитаем сокращение налога на имущество при применении ускоренной амортизации.

Из табл. 23 видно, что за счет использования ускоренной амортизации при приобретения самолета на условиях лизинга можно сэкономить на налоге на имущество за 4 года $2,64 млн.

При проектировании лизинговой сделки необходимо учитывать, что в отличие от схемы получения коммерческого кредита проценты за кредит, которые уплачивает лизингодатель банку, платежи по страхованию имущества и платежи по налогу на имущество (если оно находится на балансе лизингодателя), которые являются составляющими общей суммы лизинговых платежей, облагаются НДС. Законодательство допускает, чтобы уплаченный НДС был принят к возмещению.

В примере авиапредприятие к возмещению представит 26,44 млн руб. при приобретении ВС на условиях лизинга. При приобретении ВС за счет собственных средств авиапредприятие представит к возмещению $18 млн. Таким образом, сокращение налогооблагаемой базы в первом случае составит 26,44 - 18 = $8,44 млн.

Для сравнения операции лизинга и операции приобретения ВС за счет собственных средств необходимо использовать стоимость ВС и лизинговую плату без НДС, соответственно стоимость ВС без НДС -- $100 млн, лизинговая плата без НДС -- $146,9 млн. Превышение лизинговой платы составляет 146,9 - 100 = $46,9 млн.

Налоговое преимущество лизинговой сделки перед приобретением за счет собственных средств составляет 14,4 + 2,64 + 8,44 = 25,48 млн руб.

Таким образом, превышение лизинговой платы уменьшится на 25,48 млн руб. и составит 46,9 - 25,48 = 21,4 млн руб.

Вывод: влияние уменьшенной налогооблагаемой базы при лизинговой операции уменьшает лизинговую плату до $121,42 млн. Таким образом, превышение над первоначальной стоимостью без НДС ($100 млн) составляет 21,4%

Суммарные убытки российских авиакомпаний за первое полугодие 2015 года составили 28 млрд руб. Долги авиакомпаний перед лизингодателями нарастают, и это может вылиться в дальнейшие проблемы для обеих сторон.

Фото: Евгений Биятов/РИА Новости

Самолеты для авиакомпаний выступают основным средством производства. Поскольку это дорогостоящие активы ценой во многие десятки, а то и сотни миллионов долларов, многие авиакомпании предпочитают либо вынуждены не приобретать самолеты в собственность, а брать их в лизинг, финансовый или операционный.

Финансовый лизинг, с рядом оговорок, представляет собой продажу в рассрочку, при этом на протяжении срока лизинга самолет остается на балансе лизинговой компании, а по его завершении переходит в собственность перевозчика либо выкупается по остаточной стоимости. Операционный лизинг, также с рядом оговорок, представляет собой аренду самолета; по окончании ее срока самолет продолжает оставаться, как и был, в собственности лизинговой компании.

Договор финансового лизинга обычно заключается на 15 лет, а операционного — на пять лет. При операционном лизинге авиакомпания может сократить свои расходы на 15-20%, поскольку не выкупает самолет. В целом это более гибкий инструмент, позволяющий авиакомпаниям оперативнее маневрировать своими провозными емкостями в случае наступления перемен на рынке.

А бурные времена уже наступили. Очевидные проблемы у авиаперевозчиков начались еще год назад. Прежде, в 2012-2013 годах, авиакомпании надеялись на рост спроса на уровне 12%, но в конце 2014 года столкнулись с проблемой переизбытка провозных емкостей, а почти двукратное снижение курса рубля больно ударило по экономике авиаперевозок. Суммарные убытки российских авиакомпаний за первую половину 2015 года выросли втрое по сравнению с показателем за аналогичный период предыдущего года и составили 28 млрд руб. По данным российской Ассоциации эксплуатантов воздушного транспорта (АЭВТ), прямые расходы авиакомпаний за этот период выросли на 25%, причем затраты на топливо увеличились на 17%, а на лизинговые платежи — на 45%. «Лизинговые платежи огромные. Операционный лизинг еще можно потянуть, а тратиться на выкуп самолета нет смысла», — говорит гендиректор небольшой авиакомпании, занимающейся региональными перевозками, пожелавший остаться неназванным.

В целом отношения между авиаперевозчиками и лизинговыми компаниями стали более натянутыми. Весной, видя проблемы перевозчиков, многие лизингодатели согласились на реструктуризацию платежей, то есть разрешили авиакомпаниям летать в долг, чтобы погасить задолженность по итогам высокого летнего сезона. Однако есть серьезные подозрения в том, что даже за обычно самый прибыльный третий квартал многим перевозчикам не удалось выйти в плюс, а четвертый квартал совершенно точно будет убыточным. В результате долги авиакомпаний перед лизингодателями нарастают, и это может вылиться в дальнейшие проблемы.

Операционное преимущество

«Операционный лизинг более распространен для типичных активов, поскольку, например, уникальный объект сложнее сдать в аренду, а потом вернуть и передать другому. А для автомобилей, железнодорожного подвижного состава и воздушных судов это вполне обычная ситуация, поскольку каждый подобный актив вполне соответствует своему типу», — говорит Павел Пискун, директор департамента развития международного бизнеса компании «Сбербанк Лизинг».

В случае с самолетами определенную роль играет и то обстоятельство, что они эксплуатируются по строго определенным и жестко соблюдаемым правилам, техническое состояние самолета и все работы с ним документируются, так что у лизингодателя всегда есть четкое понимание того, как эксплуатируется его актив, в каком состоянии поддерживается и какую имеет остаточную стоимость.

Как признают лизингодатели, сделки по нынешним временам становятся более рискованными, и здесь необходимо подчеркнуть принципиальную разницу между финансовым и операционным лизингом. В первом случае основные риски сосредоточены на лизингополучателе. Как говорили некоторое время назад многие крупные российские лизинговые компании, «мы работаем только с надежными клиентами», однако опыт авиакомпании «Трансаэро» показал, что они заблуждались.

Большинство сделок заключалось по схеме так называемого возвратного лизинга (SLB, Sale-Leaseback). В типичной сделке SLB авиакомпания сама заказывает самолеты у производителя в соответствии со своими потребностями, вносит все авансовые платежи, но когда приближается срок поставки, продает заказанные самолеты лизинговой компании и берет их у нее в лизинг. Компания обычно выбирается по итогам тендера — кто предложит меньшие лизинговые ставки. Фактически роль лизинговой компании в сделке SLB сводится к привлечению по возможности более дешевых долгосрочных кредитов, кредитное плечо в таких сделках достигает 90-95%. Неудивительно, что дочерние компании крупнейших российских банков, имевших хорошие кредитные рейтинги и доступ на международные финансовые рынки, смогли неплохо продвинуться в конкуренции с иностранными лизинговыми компаниями.

Сделки SLB привлекательны при устойчивом состоянии рынка, к тому же при больших объемах финансирования они имеют маленькую маржу для лизинговых компаний. При этом принципиально важным критерием выступает финансовая надежность авиакомпании-лизингополучателя, ведь если перевозчик окажется несостоятельным, не сможет платить и вернет самолет лизинговой компании, у нее возникнет серьезная проблема по поиску нового заказчика, а самолет в это время будет стоять и приносить огромные убытки. Хотя дочерние лизинговые компании российских банков накапливают опыт работы по ремаркетингу самолетов на вторичном рынке, его у них пока недостаточно. Впрочем, сейчас, решая проблемы с самолетами «Трансаэро», они набирают этот опыт ускоренными темпами.

Работа по схеме операционного лизинга переносит риски с платежеспособности клиента на качество и ликвидность актива, то есть самолета. Это, безусловно, предъявляет повышенные требования к уровню компетентности лизинговой компании — рыночной и технической, чтобы по возможности в короткие сроки решить задачу ремаркетинга самолета.

В России по такой модели бизнеса традиционно работала лизинговая компания «Ильюшин Финанс Ко» (ИФК), которая сама покупает самолеты для последующего размещения на рынке. У ИФК меньше объем сделок по сравнению с крупнейшими лизинговыми компаниями, так как она работает исключительно с авиатехникой и является крупнейшей в этом сегменте лизинга в России. В компании есть свои специалисты по маркетингу и техническому обслуживанию. Благодаря такому подходу ИФК может в большей степени полагаться на самолеты как финансовые активы, а не только на надежность авиакомпаний как плательщиков.

«Мокрый» лизинг

Обычно под операционным лизингом подразумевается так называемый сухой (dry) лизинг — авиакомпания берет в аренду самолет, но при этом обеспечивает его собственными экипажем, техническим обслуживанием и страховкой. Другой вариант — «мокрый» лизинг — в России пока находится под запретом (это наследие начала 1990-х годов, когда проще было запретить, чем регулировать), однако в мире он получил распространение. В этом случае авиакомпания арендует самолет вместе с экипажем, за техническое состояние самолета и страховку тоже отвечает арендодатель. Это наиболее гибкий вид лизинга, позволяющий авиакомпаниям очень быстро, в пределах сезона, увеличивать провозные емкости или, наоборот, временно избавляться от излишка.

Схема «мокрого» лизинга может быть использована для продвижения на мировых рынках нового российского регионального самолета Sukhoi Superjet 100 (SSJ 100). Поскольку это новый продукт на рынке, заинтересованная иностранная авиакомпания может взять несколько самолетов у российского авиаперевозчика Red Wings и попробовать их эксплуатацию в своих условиях на своей маршрутной сети. Для Red Wings лизингодателем самолетов выступит компания ИФК, которая занимается продвижением SSJ 100 на мировом рынке.

«Сейчас идут коммерческие переговоры на эту тему с авиакомпаниями из Камбоджи и Лаоса, необходимо окончательно договориться по цифрам, — говорит гендиректор ИФК Александр Рубцов. — Мы также встречались с тремя-четырьмя компаниями из Ирана, которые хотят получить SSJ 100 в «мокрый» лизинг. И если эта страна откроется для поставок, я думаю, что в Иран мы точно несколько машин передадим».

Другое перспективное направление работы ИФК на мировом рынке — лизинг новейших канадских региональных самолетов Bombardier CSeries CS300. «Выигрывает тот, кто берет самолеты нового поколения, потому что они обеспечивают качественный скачок по своей эффективности», — говорит Александр Рубцов.

В ходе авиасалона в Дубае в начале ноября ИФК подписала протокол о намерениях по лизингу двух CS300, которые будут поставлены заказчику на условиях финансового лизинга во второй половине 2016 года. Стороны договорись заключить твердый контракт до 1 декабря 2015 года, но название заказчика на момент сдачи номера в печать не раскрывалось.

Так что изменившиеся реалии вынуждают ИФК осваивать новые виды лизинга, в частности «мокрый», поскольку этот вариант является наиболее привлекательным маркетинговым инструментом для перевозчиков, которые могут проверить, понравится ли им самолет, прежде чем заказать больше таких машин. Довольно смелый шаг с учетом того, что никто из российских лизинговых компаний такого еще не делал. Но в сложные времена приходится изобретать нестандартные подходы.

Лизингом называется вид финансовой аренды, которая отличается от кредита сроками, суммой, гибким графиком погашения и возможностью покупки товара без залога.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Компании, которые работают в сфере авиационного лизинга – это очень крупные финансовые организации, так как в лизинг предлагается очень дорогостоящая техника и на выплату имущества требуется немало гарантий и большие сроки.

Также воздушный транспорт в лизинг могут предоставлять и государственные компании, уполномоченные в проведении лизинговых операций такого масштаба.

Что это такое

Мокрый лизинг – это лизинг, который включает в себя поставку сырья, технический сервис, ремонт, страхование, рекламу. Разновидностью мокрого лизинга есть авиационный лизинг, который ориентируется на сдачу в аренду воздушных судов, занимающееся частными перелетами.

Это очень удобный вид лизинга, так как лизинговая компания берет на себя все расходы на топливо, сервисное и ремонтное обслуживание судна, налоги и пошлины связанные с перелетами, страхование и пр. Иногда лизинговые компании сами занимаются поставками и перевозкой товаров.

В 1998 году был принят федеральный закон, дающий право на осуществление лизинговых сделок, касающихся авиационной техники. В основном мокрый лизинг предоставляют западные компании. 80% всех сделок по мокрому лизингу приходится именно на Запад.

Это обусловлено тем, что большинство воздушного транспорта производится за рубежом. Финансовые организации на западе более развиты и состоятельны, нежели в России.

Только пятая часть всех лизинговых операций в этой сфере осуществляется российскими лизингодателями. Самые активные из них: «ВТБ Лизинг»(доля 40%), «Ильюшин финанс» и «ВЭБ Лизинг». Однако это далеко не полный список компаний, дающих авиационную технику в лизинг в России. Чуть ниже описаны крупные лизинговые компании России и их условия по лизингу воздушного транспорта.

Такой вид лизинга уже называется влажным и применяется в случае аренды дорогостоящего специального оборудования.

Мокрый лизинг применяется в основном компаниями, которые изготавливают специальное оборудование либо занимаются оптовыми продажами в сфере авиации.

Схема мокрого лизинга заключается в обязательном техническом сервисе снабжения, его ремонте, страховании. Кроме данных услуг, лизингодатель может подготовить квалифицированный персонал, маркетинг и т.д. Финансовые компании и банковские организации редко применяют этот вид лизинга, ведь у них нет нужной технической базы.

Видео: Авиационное финансирование

Предмет договора

Договор лизинга содержит элементы кредитного договора, аренды и финансирования. Пример договора лизинга можно скачать с сайта любой лизинговой компании.

Предметом договора мокрого лизинга может быть поставка сырья, технический сервис, ремонт, а также сложное специализированное снабжение. Также предметом соглашения в авиации могут быть воздушная техника.

Винтовые воздушные судна – могут использоваться в военной промышленности или среди обычных граждан.

Преимущества вертолетов, которые покупаются в лизинг :

- Не требует взлетной полосы, так как механизм приводится в действие в вертикальном направлении. Любая ровная площадка подойдет для взлета и посадки.

- Могут легко менять направление или висеть в воздухе.

- Экономия на строительстве аэропортов и подобных помещений и вспомогательной техники

- Регулировка скорости во время всего полета.

Малые габариты, а также удобство в управлении и посадке дает возможность добраться туда, куда самолеты достать не могут, например, в горные районы, некоторые болотные места, среди деревьев и прочие. Вертолеты применяют в спасательных, строительных сельскохозяйственных работах. Также они помогают провести фото и видео сьемку.

Самолеты различают двух типов:

- Гражданские

- Военные

В зависимости от размеров и дальности полета различают также:

- Магистральные

- Воздушные суда

- Самолеты местного назначения

Сегодня лизинг авиации становится все более востребованным. В отличие от вертолета, самолеты предназначены для перевозки большого количества пассажиров, габаритных грузов, перевозки животных, ценного багажа и т.д.

Самыми популярными в России являются такие самолеты: зарубежные — Boeing, Airbus, отечественные – Ан-158 и МС-21. Магистральные суда могут доставлять грузы на расстояния от 1 до 11 тыс. км. Самолеты гражданской авиации могут быть рассчитаны на разное кол-во пассажиров.

Поэтому они подразделяются :

- Легкие – вместимостью до 20-ти чел.

- Средние – до 30 чел.

- Крупные – 55 пассажиров.

- Специальная воздушная техника. Применяется в самых различных сферах: экономической, сельскохозяйственной, научной, медицинской, для монтажа, сьемки, орошения и многое др.

В авиационном лизинге можно взять имущество, как новое, так и бывшего употребления для физических лиц. Также лизингополучателю, в зависимости от финансовых возможностей дается право на выкуп техники по остаточной стоимости по истечению срока договора.

Договор действует по всей территории Российской Федерации и оформляется физическим и юридическим лицам.

Кто предоставляет мокрый лизинг в сфере авиации

Компания «МКБ Лизинг», предоставляя мокрый лизинг, дает клиентам большой выбор авиационной техники и оборудования. Здесь можно взять новые и бывшие в употреблении самолеты различного назначения, оборудование для аэродромов, самолеты бизнес-класса и вертолеты.

Компания сотрудничает как с отечественными производителями, так и с западными поставщиками транспорта.

Лизинговая компания «ПРО Лизинг Сервис» помогает своим клиентам найти наиболее выгодные условия лизинга, а также проводит квалифицированные консультации в юридических вопросах оформления договора и поиске удобных схем финансирования для быстрой выплаты всей суммы лизингового договора. Принятие решения по лизингу происходит в течение 2х – 3х недель.

Одна из крупнейших финансовых организаций лизинговая компания ВТБ 24 разработала программу лизинга для приобретения воздушного транспорта малых габаритов различного назначения.

Основные условия лизинга авиационной техники

Преимущества

Плюсы лизинга авиационного транспорта:

- Договор действует по всей территории России.

- Арендовать можно новый и бывший в употреблении воздушный транспорт.

- Индивидуальный график погашения суммы лизинговых платежей.

- Минимальный авансовый взнос.

- При подаче заявки на оформления требуется только два документа: финансовый отчет предприятия о доходах и расходах и копия бухгалтерского отчета.

- Страхование на высоком уровне у передовых страховых компаниях.

- Предоставление персонального менеджера для консультации и помощи при оформлении лизинга.

- Возвратный лизинг оборудования и авиатранспорта.

- Регуляция и контроль финансов предприятия.

Компетенция развития к 2020 году

Для полноценной конкурентоспособности отечественных лизинговых компаний требуется соблюдение таких пунктов :

- Создание зарубежных представительных компаний с полноценными функциями западных лизинговых предприятий.

- Модернизация отечественных моделей самолетов.

- Обеспечение поддержки государства в увеличении объемов экспорта отечественного авиационного оборудования и транспорта.

- Отмена пошлин на имущество. В настоящее время налог на имущество отменен только для российского авиатранспорта.

- Расширение субсидий для владельцев самолетов не только для финансовой аренды, как это практикуется сейчас, но и для операционного вида лизинга.

- Предоставление гарантий на сумму, которая остается по истечению срока действия лизингового договора для увеличения продаж самолетов российских производителей

- Формирование тесного сотрудничества между ведущими лизинговыми компаниями.

- Совершенствование схем операционного лизинга в частности для самолетов отечественного производства.

- Вывод отрасли авиационного лизинга на международный уровень и создание конкурентоспособных программ.

Фактическое применение в России

До 2032 г планируется стремительные темпы развития авиационной отрасли. По данным исследования российского рынка динамика роста должна быть 4,5 % в среднем, что выше экономической отрасли на 1,5 % .

Современные самолеты и вертолеты имеют высокую стоимость. Например, каталожная цена нового, современного Boeing 737 MAX доходит до 129,9 миллионов долларов. При желании организовать небольшую авиакомпанию, имеющую в штате хотя бы 5 подобных воздушных судов, владельцу бизнеса придется выложить почти 650 миллионов долларов. Поэтому, многие мировые авиаперевозчики используют лизинг самолетов.

Что такое лизинг в авиации

Авиационный лизинг как финансовую услугу, можно сравнить с арендой, либо с кредитованием, направленных на покупку самолетов, которые являются основным средством оказания услуги. Всё зависит от условий заключенного договора, который может подразумевать как аренду воздушного судна с последующим выкупом, так и без него.

Отличительными особенностями договоров лизинга в авиации является возможность получить вместе с самолетом всю необходимую инфраструктуру, оборудование и даже пилотов. Договора заключаются как на совершенно новые воздушные суда, так и на бывшие в эксплуатации у других авиаперевозчиков.

Операционный лизинг и его виды

Два основных вида: операционный и финансовый лизинг. Договора операционного лизинга заключаются на срок до 10 лет и оптимальны при запуске новой авиакомпании или расширении маршрутной сети авиаперевозчика на новые направления, по которым еще нет бизнес-данных. Еще одно из удобств подобных договоров: авиакомпании могут оперативно расширять и уменьшать свой флот, исходя из спроса и заполняемости рейсов.

Важным аспектом таких договоров является неполная амортизация техники и после окончания срока аренды самолёт может быть возвращен лизингодателю. Либо же срок аренды может быть продлён. Для России характерны договора сроком до 7-10 лет.

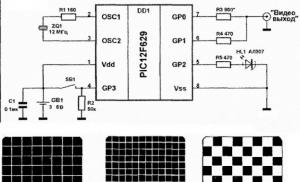

Мокрый лизинг

Мокрый лизинг — вид договора, при котором в аренду сдается сам самолет, полный экипаж, техническое обслуживание и страхование. В этом случае, конечный пользователь самолёта, как правило, оплачивает данную услугу с использованием почасовой ставки. Подобные договора заключаются на срок от 1 до 24 месяцев. Как правило, мокрый лизинг используется во время пиковой загрузки, открытии новых маршрутов, либо когда основные самолёты арендодатора проходят крупные проверки технического состояния и ремонт.

Разновидность, называемая влажным или сырым лизингом, отличается тем, что лизингополучатель сам обеспечивает салон воздушного суда бортпроводниками. Используется, в основном, в Великобритании.

Сухой лизинг

Грубо говоря, лизингодатель предоставляет голый самолёт без регистрации, страховки, технического обслуживания, экипажа и других необходимых для эксплуатации вещей. Такие договора обычно заключаются на срок от 2 лет и включают в себе определенные обязательства по техническому обслуживанию.

Финансовый лизинг

Финансовый лизинг (он же капитальный) — происходит по схеме, когда лизингодатель приобретает воздушное судно через сочетание залога и финансирования путём выпуска новых акций, а затем сдаёт его в аренду компании-эксплуататору. Компания-эксплуататор может получить самолёт после окончания действия договора автоматически, либо выкупить его по остаточной стоимости. В России срок подобных договоров, в среднем, составляет 15 лет, а авансовый платеж — до 10%.

Альтернативы: другие способы приобретения воздушных судов

Кроме распространенных классических схем операционного и финансового лизинга, существуют альтернативные способы приобретения воздушного парка:

- Операционный лизинг + продажа или обратная аренда.

- Банковский кредит, либо финансовая аренда.

- Наличные (собственные средства покупателя).

- Кредит по экспорту гарантированной ссуды.

- Налоговый лизинг.

- Программы поддержки производителей (обычно национальные).

- Доверительный (трастовый) сертификат на оборудование.

Лизинговые компании: кто предоставляет услугу?

На мировом рынке существует большое количество лизинговых компаний, как российских, так и иностранных. Как правило, все они связаны с крупными финансовыми группами и банками. Около 45% воздушного парка в мире берется в лизинг. Приведём в таблице некоторые из них.

Лизинговая компания Самолёты Клиенты Сбербанк Лизинг Airbus 321-200, Boeing 737 Classic, Boeing 737-NG, Boeing 747-400, Boeing 747-8F, SuperJet 100, Ан-124 Руслан, Ан-148, Ми-8. Аэрофлот, Россия, Победа, Уральские Авиалинии, Волга-Днепр, AirBridgeCargo, ЮТэйр, Иркут, Ангара. ГТЛК (Государственная транспортная лизинговая компания) 44 самолета SSJ100, 32 самолета L-410, 81 вертолетов Ми-8 и 29 вертолетов «Ансат». Российские авиаперевозчики. GTLK Asia (100% дочерняя компания российской государственной ГТЛК) 55 самолетов Airbus и Boeing Авиакомпании Юго-Восточной Азии Air Lease Corporation 271 самолёта Airbus, Boeing, Embraer и ATR. Из них 38.9% — Boeing 737-800s. 91 авиакомпаний Ильюшин Финанс Ко. Ту-214, Ту-204, Ил-96-300, Ан-158 Признана банкротом в 2012 году. Видео интервью

Андрей Липовецкий, Ильюшин Финанс Ко. Короткое интервью 2018 года.

Финансовые условия

Мы привели финансовые условия от трех крупных российских компаний, чтобы вы могли оценить финансовую составляющую сделок.

Система Лизинг 24 (группа ВТБ) заключает договора на условиях, представленных в таблице.

Альфа-Лизинг (Альфа-Групп) предлагает условия, указанные ниже в таблице.

Типовые условия МКБ-лизинг:

Аванс: от 10% Удорожание в год от 5,44% Срок: до 120 месяцев