Принципы работы страховой компании. Что такое осаго – откуда оно появилось, на каких принципах основано и как работает Как работает страховая компания машин

Оформление ОСАГО онлайн: как это работает

Возможность оформить «автогражданку» не выходя из дома появилась ещё в 2015 году, но уже тогда у автовладельцев возникло много вопросов: например, стоит ли распечатывать электронный полис ОСАГО и как вообще получить этот документ. Расскажем обо всем по порядку

текст: Михаил Михеев / 26.05.2017

ОСОБЕННОСТИ Е-ОСАГО

Главный вопрос, который возник сразу после внедрения практики электронного ОСАГО - каким образом предъявлять его сотруднику ГИБДД. В законе нет прямого требования о том, что полис должен быть обязательно на руках, но чтобы не испытывать проблем в общении с сотрудниками, его лучше распечатать и положить в бардачок.

На документе не будет стоять печати или подписи (при покупке Е-ОСАГО заверяется электронной подписью владельца либо номером СНИЛС, который является альтернативой электронной подписи). На распечатанный документ можно «на всякий случай» поставить свою подпись, но актуальности полиса её отсутствие не изменит.

В начале января Центробанк получил первые жалобы относительно оформления электронного ОСАГО. Характер жалоб в регуляторе не уточнили, но в РСА уверены, что они связаны с заполнением большого числа полей. При оформлении бумажного полиса ОСАГО за автовладельца этим занимается представитель страховой компании (СК), а вот при самостоятельном заполнении очень легко допустить ошибку. Важно внимательно проверять все внесенные данные, особенно это касается информации о водителях, допущенных к управлению ТС.

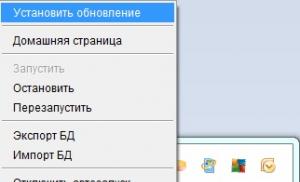

Другая часть жалоб может быть связана с техническими проблемами и сбоями при оформлении страховки ОСАГО на автомобиль онлайн, а также недоступностью самой услуги на сайтах СК. Кстати, в прошлом году журналисты «5 Колеса» «автогражданку» на сайтах десяти ведущих СК, и результат действительно оказался не очень приятным.

Практически на каждом сайте при покупке возникали различные трудности: от невозможности оформить электронный полис до разнообразных сбоев в системе (в таких ситуациях не стоит списывать со счетов услугу заказа полиса ОСАГО по интернету с доставкой бумажного варианта полиса по почте).

Не менее важно при оформлении электронного полиса учитывать, что появление E-ОСАГО сразу заинтересовало мошенников – стоит убедиться, что СК есть в списке РСА, а также удостовериться в том, что вы находитесь на официальном сайте страховой, а не на «дублёре». Так, в феврале были обнаружены многочисленные клоны страховых компаний, которые неправомерно продавали полисы ОСАГО онлайн. Убедиться в том, что приобретённый полис действителен, поможет сайт РСА.

Несмотря на существующие проблемы, недавно был продан миллионный полис Е-ОСАГО. Кроме того, Центробанк инициировал большую проверку страховых компаний, которые предоставляют услуги по продаже электронных полисов ОСАГО. Такая проверка была запущена после тех жалоб, которые получил регулятор, ей подверглись ТОП-20 СК.

МИФЫ ОБ ЭЛЕКТРОННОМ ОСАГО

Число проданных электронных полисов растет, но вместе с ним растет и количество «мифов», связанных с этим форматом оформления ОСАГО. Разобраться с ними можно, понимая порядок получения, условия оформления, а также, как работает система изнутри – с точки зрения страховых компаний, агентов, брокеров и прочих участников страхового сообщества.

Миф 1: традиционный бумажный бланк надежнее электронного

На самом деле это не совсем так. Более того, появление возможности застраховать авто онлайн ОСАГО было вызвано в том числе проблемами с оформлением традиционных полисов. До введения E-ОСАГО основными источниками «сбыта» бланков ОСАГО выступали страховые агенты. Начиная с 2007–2008 года бланки выдавались не штучно, а пачками, причем их учет и контроль в страховых компаниях осуществлялся довольно поверхностно (бланки выдавались «под честное слово»).

В итоге большая часть реализованных бланков к страховщикам попадала с ошибками. Оплата по ним замораживалась до устранения недочетов. А далее начиналось самое интересное: либо «пропадал» агент, либо клиент (со слов агента) резко переставал выходить на связь.

Эта ситуация давно требовала от страховщиков введения жестких форм контроля за оформлением бланков строгой отчетности (к которым относится полис ОСАГО). Кроме того, масла в огонь в данной ситуации добавляли мошенники, готовые продавать вместо реальных полисов бумажки, не обеспеченные никакими правами.

Миф 2: электронный полис позволил решить проблему контроля рынка ОСАГО

Здесь тоже не стоит судить категорично. С одной стороны, электронное страхование ОСАГО действительно решило проблему контроля за полисами. С другой стороны, к моменту введения системы многие страховые компании успели внедрить собственные сервисы, позволяющие им вести тщательный учет бланков.

Работают такие системы следующим образом: агент авторизуется и оформляет бланк в электронной системе страховщика. Далее еще до передачи бланка клиенту договор ОСАГО попадает в базу страховщика, причем под каждый оформленный договор формируется электронная квитанция или выставляется счет. Если бы подобный механизм реализации бланков ОСАГО внедрили все страховые компании, то и потребности в введении Е-ОСАГО не возникло бы.

Миф 3: отсутствие агента серьезно изменит ситуацию к лучшему

На первый взгляд так и есть: если проблемы с бланками строгой отчетности возникали по вине агента, значит, убрав его на этапе заключения договора ОСАГО в электронном виде, можно добиться значительного улучшения ситуации. В реальности дело обстоит иначе: безусловно, ситуации с «не дошедшими» до страховой бланками и «переставшими выходить на связь» клиентами удалось купировать. Однако радикально решить все проблемы, связанные с оформлением ОСАГО, просто убрав из уравнения агентов, оказалось невозможно.

Например, мошеннические схемы, «работавшие» с бумажными бланками, не изжили себя, а переместились в сеть (отсюда и большое количество «клонов» официальных сайтов СК). Недобросовестных агентов ситуация с E-ОСАГО также не обескуражила – через год после покупки электронного полиса они точно так же продолжат обзванивать клиентов страховых, автосалонов и банков по купленным базам.

А вот у добросовестных страховщиков в условиях, когда полис оформляется без первичного контакта с агентом (либо страховым представителем или сотрудником СК), меньше возможностей способствовать повышению страховой грамотности клиента. Это не только чревато ошибками при внесении данных в полис, но и не позволяет помочь клиенту разобраться в тонкостях страховой науки, рассчитанной на получение разумной компенсации (в конце концов, показать варианты экономии на страховании – один из важных навыков профессионального агента).

Некоторые типы процедур в данном случае вообще сложно переложить на плечи страхователя. из-за чего ему просто не удастся сэкономить, когда он имеет на то полное право. К примеру, клиент поменял водительское удостоверение и не сообщил своевременно страховщику об изменении – нередко в такой ситуации процедура переноса скидки за безаварийность (КБМ) оформляется по особым правилам. И клиент просто не будет обладать достаточной экспертизой, чтобы применить в этом случае нужный алгоритм действий.

Поэтому, с одной стороны, E-ОСАГО помогает избавить рынок от неконтролируемого обращения с бланками строгой отчетности, а с другой – накладывает дополнительную ответственность (а иногда и дополнительные расходы) на самого страхователя.

ПРАВИЛА ОФОРМЛЕНИЯ СТРАХОВКИ Е-ОСАГО

Для начала нужно определиться, в какой СК покупать полис. Список страховых компаний, которые оказывают услуги по страхованию ОСАГО, можно найти на сайте Российского союза автостраховщиков (РСА). С 1 января этого года возможность оформления Е-ОСАГО стала обязательной для всех СК, работающих на рынке «автогражданки», и тех, кто условие не выполняет, штрафуют.

Далее на сайте выбранной страховой компании следует пройти регистрацию. Это можно сделать, авторизовавшись через портал госуслуг либо указав свой адрес электронной почты или номер телефона в форме на сайте.

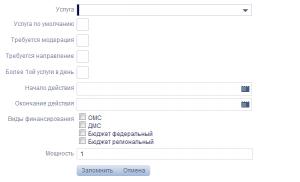

Страховая компания предложит заполнить форму на получение электронного ОСАГО. Она включает данные о собственнике автомобиля, страхователе, водителях, которые будут управлять транспортом, данные о самом ТС (диагностическую карту).

Далее пользователь получает расчёт стоимости полиса и оплачивает его любым удобным способом, после чего полис ОСАГО приходит на почту, указанную при регистрации. Центробанк настаивает на том, что договор при процедуре онлайн-оформления должен быть заключён не позднее 30 минут.

Итак, чтобы получить полис ОСАГО через Интернет, нужно:

Зарегистрироваться на сайте СК;

Внимательно заполнить все формы;

Перепроверить внесённые данные;

Получить расчёт и оплатить полис;

Распечатать полис, который придёт на почту.

Хорошие водители, если что-то и знают об ОСАГО, то никогда не прибегали к помощи страховых компаний. Главное, чтобы полис всегда лежал в бардачке автомобиля. Однако что делать при наступлении страхового случая?

ОСАГО - это полис обязательного страхования гражданской ответственности владельцев транспортных средств. Особенностью ОСАГО является возмещение убытков и ущерба, которые были причинены другому автомобилю, жизни и здоровью пассажиров. Тарифы по ОСАГО устанавливает государство, и без ОСАГО на дороге появляться запрещено.

Всеобщность и обязательность страхования

Самое главное, что нужно знать по поводу полиса ОСАГО - это то, что он регулирует возмещение убытков и ущерба, которые именно вы, не другой участник, причинили третьим лицам - транспортному средству, жизни и здоровью пассажиров, в нем находившихся. Застраховав свою гражданскую ответственность, в случае виновности вы избавляетесь от забот по возмещению нанесенного ущерба. Убытки, которые в результате ваших действий понёс второй участник, должна компенсировать страховая компания.

Что касается вас, вашего автомобиля, имущества, жизни и здоровья, то ОСАГО к ним не имеет никакого отношения. Компенсировать ущерб, который понесли лично вы, придётся за счёт собственного кошелька. Если вы хотите защитить и свой автомобиль от повреждения и угона, то тогда нужно купить .

Каждый водитель обязан приобрести полис ОСАГО или, по крайней мере, быть в него вписан. Правило это действует даже тогда, когда вы просто перегоняете своё авто от автосалона до дома или места регистрации (исключение составляют случаи, когда полис ОСАГО подразумевает неограниченное количество лиц, имеющих право на управление автомобилем).

Без полиса ОСАГО вы не только не имеете права выезжать на проезжую часть (иначе штраф - от 5 до 8 МРОТ), но не сможете поставить свой автомобиль на учёт в ГИБДД. Кроме того, заработаете серьёзные неприятности, если вдруг произойдёт ДТП с вашим участием, а полиса ОСАГО вы предъявить не сможете.

Управляя автомобилем, оригинал полиса вы всегда должны иметь при себе, равно как права и документы на машину. Если полис у вас есть, но вы его, например, забыли дома, инспектор имеет право отправить техническое средство на штрафстоянку, откуда вы его можете забрать опять же только предъявив полис.

Страховые выплаты по ОСАГО

Законодательством также предусмотрен ряд условий, когда ущерб, нанесенный по вашей вине, при помощи полиса ОСАГО компенсировать нельзя. Полный список ограничений по полису ОСАГО можно прочитать в статье Путеводителя .

Срок

Договор обязательного страхования гражданской ответственности владельцев транспортных средств обычно заключается на год, при этом минимальный срок заключения договора по закону может составлять всего три месяца. А если вы являетесь владельцем автомобиля, зарегистрированного за рубежом, но планируете ездить на нем на территории РФ, то полис можно оформить на срок временного использования транспортного средства, но не менее чем на 15 дней.

Стоимость полиса ОСАГО

Цену на полис ОСАГО определяют водительский стаж, марка и мощность транспортного средства, регион, в котором вы используете автомобиль и другие расчётные параметры. На каждый из показателей устанавливается свой повышающий или понижающий коэффициент, величина которого жестко регламентирована правительственными постановлениями. О том, как устанавливается цена на полис, вы узнаете в статье Путеводителя , а рассчитать и оформить сам полис сможете с помощью .

Как действует ОСАГО?

Первоначально закон об ОСАГО предполагал один способ расчётов: потерпевшая в дорожно-транспортном происшествии сторона должна была обращаться к страховщику лица, которое нанесло ущерб. Однако с недавних пор в процесс получения страховой компенсации были внесены законодательные изменения с тем, чтобы как-то упростить процедуру получения компенсации при наступлении страхового случая. Согласно внесённым поправкам, если в ходе ДТП не нанесен вред здоровью людей, а также соблюдается ряд дополнительных условий, вы можете обратиться за компенсацией ущерба непосредственно к своему страховщику - здесь работает так называемое . Кроме того, если ущерб имуществу не превышает 50 тысяч рублей, то нет надобности вызывать представителей ГИБДД - в таком случае используется Европейский протокол.

На рассмотрение заявок о выплате ущерба каждой страховой компании отводится 20 календарных дней, при этом установлено, что за каждый день просрочки страховщику придется выплачивать штраф в 1/75 от ключевой ставки Центробанка от суммы ущерба.

Ограничение верхней границы возможных страховых выплат по ОСАГО приводит к тому, что сумма страховки может не покрывать полностью размер причиненного вами ущерба. Если вы по дороге снесли автобусную остановку, рекламную конструкцию и въехали в витрину магазина, возмещать всю сумму свыше лимита по ОСАГО придётся из своего кошелька. Поэтому все страховые компании предлагают полисы на добровольное страхование гражданской автоответственности () - именно для того, чтобы вы сумели расплатиться в случае, если размер ущерба превысит верхнюю границу выплат по полису ОСАГО.

На первый взгляд кажется, что «подводных камней» в значительно меньше, чем в выборе и расчёте добровольного страхования каско. Даже если это так, не стоит халатно относиться к выбору страховой компании и доверять оформление полиса первой попавшейся. Степень надёжности страховщика никого кроме вас интересовать не будет, потому что став виновником ДТП, вы обязаны возместить ущерб пострадавшей стороне - с помощью страховщика или без него.

Совет Сравни.ру: Если хотите сэкономить на ОСАГО, то выбирайте полис с ограниченным кругом лиц, вписанных в страховку.

Почти три месяца действуют новые правила по страхованию автогражданки. С 28 апреля компании продают полисы, по которым в случае ДТП пострадавшей стороне в приоритетном порядке предложат ремонт авто вместо денежной компенсации ущерба. Причем замена деталей, если это необходимо, должна быть без учета износа. В распоряжении «КС» оказался документ – анализ рынка страхования от тюменских автодилеров, в котором продавцы оценивают качество работы страховщиков в разрезе новых правил. По их мнению, новый закон можно исполнять кому как удобно… при этом не нарушая его.

СОВЕТЫ АВТОДИЛЕРА

Авторы документа выделяют четыре группы страховщиков. В первую попали те, кто реально всех отправляет на ремонт в хорошие СТОА. Оплачивает, как прописано в законе – без учета износа, с применением новых запасных частей. (Росгосстрах, «Согласие», «Зетта».)

У второй группы всё так же, но только для авто на гарантии – тех, что в эксплуатации не более двух-трех лет. А вот с машинками постарше – другая песня, здесь страховщики не против использования деталей с авторазборов. (ВСК, «РЕСО».)

Третьи будут направлять на ремонт только в те салоны, которые подпишут договоры с применением скидки в размере износа. Это значит, что при ремонте точно будут использоваться бэушные запчасти. («Югория», «Альфа», «СОГАЗ».)

Четвертые вообще не заключают договоры с СТОА, а будут выплачивать, как и раньше, компенсацию за минусом износа. Будут лукавить, предлагать написать заявление о направлении средств в сервис, но это не направление на ремонт. В этом случае страховая не несет ответственность за качество и стоимость.

Чтобы избежать ошибки, знающие люди рекомендуют при заключении договора со страховой уточнить как минимум три принципиальных момента.

Во-первых, узнайте, есть ли у нее договор с СТОА на ремонт по ОСАГО, и получите перечень сервисов.

Во-вторых, выясните, договор на ремонт заключен с учетом износа и установкой только новых запасных частей или же нет?

В-третьих, поинтересуйтесь, куда можно обратиться с заявлением о выплате. Если точка приема заявлений СТОА – это признак наличия договора между страховщиками и теми, кто ремонтирует.

Перед покупкой полиса дилеры рекомендуют пообщаться не только со страховщиком, но и с автосервисом.

Не беремся утверждать, что это объективный анализ или же, наоборот, дилеры лоббируют свои автосервисы. Но согласны в одном: страховую перед покупкой полиса лучше проверить.

КОГДА СТАРАЯ ЗАПЧАСТЬ ЛУЧШЕ НОВОЙ

Обращаемся в фирму, которая по оценке наших экспертов не в лидерах, но и не аутсайдер – середнячок. В отделе выплат по ОСАГО ее сотрудница пояснила «КС», что после введения новых правил перечень автосервисов, с которыми у компании есть договор, кратно сократился. В Тюмени они работают с двумя дилерскими центрами и двумя СТОА. К дилерам отправляют новенькие авто, а вот те, что старше двух лет, катятся в мультисервис, правда, там тоже ремонт любой сложности делают без доплат для автовладельца. Интересуюсь, ставят на мультисервисе новые запчасти или бэушные?

– Бэу, – отвечает мне девушка. – В новом законе всё это прописано, – спокойно и убедительно говорит она. Не возражаю, но для себя отмечаю: «Попались!»

Звоню на СТО, чтобы выяснить, в какие такие условия страховая ставит сервис, что они вынуждены идти практически наперекор закону.

Дело принимает совершенно иной оборот.

Бравый парень рассказывает, что новый закон пока не обкатан, машин по новым полисам было немного.

– Конечно, сейчас износ машины не должен учитываться. Но есть нюанс: если машина старше пяти лет, на нее будут ставить китайские запчасти. Существует единая методика оценки, в которой для ряда авто и деталей на них ценник на уровне китайских запчастей. Почему так и для чего – сказать не могу, не знаю. Поэтому обычно мы рекомендуем ставить оригинальную, но бэушную деталь. Конечно, если есть альтернатива, если нет, то Китай.

– Чем же так плохи комплектующие из Поднебесной? Меньше срок службы?

– Нет, не меньше. Их сложнее устанавливать, выставлять зазоры и так далее, как правило, они сделаны не идеально.

– По имеющимся тарифам отремонтировать авто на все сто процентов не проблема? Или были случаи, когда предлагали доплатить собственнику, чтобы сделать надежно?

– Обычно обходимся без доплат, с собственника денег не берем.

– А кто в минусе, вы или страховая?

– Мы, но нам выгодно всё сделать по договору. На одной машине меньше денег заработали, зато на другой это компенсируется.

СК СТРАХУЮТ АВТОГРАЖДАНКУ ВЫБОРОЧНО

В брокерскую компанию, которая, судя по вывеске, работает от лица 25 страховых компаний, захожу как клиент. Водительскому стажу в октябре будет только три года, в обозримом будущем планирую покупку подержанной «Тойоты».

Мне сразу предлагают рассчитать скидку и годовую стоимость страховки. За работу обещают комиссию не брать, говорят, зарплату получат в компании. А я получаю бонус – возможность оценить весь рынок и выбрать подходящий полис.

Если страховать авто сейчас, автогражданка на год обойдется в 18 620 рублей, а вот если подождать до октября, резко снизится до 11 530. Крепко задумалась об отсрочке.

Но цена – дело второе, загвоздка в том, что не каждая страховая захочет продать мне свой полис. Недоумеваю: как так! Рады должны быть, что пришла к ним!

– Надо смотреть, чтобы программка вас пропустила, – говорит мне специалист. С вашим стажем это не так-то просто. Вообще, у каждой компании свои условия, и каждое из них «вшито» в программу, но не обо всем говорят вслух. Заявление на рассмотрение точно примут, но вот одобрят ли… Новые правила оказались неудобными, страховые перестали продавать полисы всем подряд, делают серьезную выборку.

– Вас может принять Росгосстрах. У них хороший отдел выплат, в течение недельки всё фотографируют, оформляют и отправляют на СТО. Можно «Югорию» рассмотреть, там без ограничений (количества водителей), но полис будет подороже. Можно «Согласие», но опять же надо смотреть, чтобы программка пропустила, хотя, в принципе, должна пропустить. Если что, посмотрим «РЕСО».

ЖАЛОБА – ШТРАФ! ЛУЧШИЙ РЕГУЛЯТОР КАЧЕСТВА

Далее специалист поведала о том, как они оценивают качество и надежность страховой. Например, Росгосстрах – компания, которая работает с большими хорошими салонами. Гаражи, ипэшки – удел мелких страховщиков. С компаниями, которые в регион зашли недавно, есть риск попасть в неудобное положение. На памяти брокера примеры, когда страховая закрывала свой филиал и предлагала за выплатами обращаться в соседний екатеринбургский офис. Так было с «РОСНО» и «Ренессансом».

– В «Альфе» не очень хороший отдел выплат, именно в Тюмени на него жалуются. ВСК – пятьдесят на пятьдесят, кому нравится, кому нет. Хорошо зарекомендовали себя «Югория», «Согласие», Ингосстрах.

Тянуть с оценкой и выплатами, по заверению страхового брокера, компании не имеют права по закону. Жалоба клиента действует как кара: жалоба – штраф, жалоба – штраф, причем немалый.

А вот качество ремонта напрямую зависит от СТОА, с которой у страховой заключен договор. Как и то, какую деталь поставят – новую или с авторазбора. К тому же в брокерском агентстве заверили, если всё же страховой случай наступил, клиент вправе запросить список сервисов, с которыми работает его страховая и выбрать лучший по своему усмотрению.

Сам полис ОСАГО не выступает гарантией получения выплат. Чтобы получить компенсацию при наступлении страхового случая, следует соблюсти установленный порядок оформления ДТП и собрать документы, подтверждающие необходимость назначения компенсации.

Какие правила обязательного страхования следует соблюдать, чтобы страховка оправдала себя? В каких ситуациях участник аварии не может претендовать на получение выплат? Узнайте из статьи.

Страховые компании существуют, чтобы взять на себя гражданскую ответственность за действия виновника дорожного происшествия. При наступлении страхового случая пострадавшая сторона получает компенсацию за нанесенный ущерб, а виновник избегает этих расходов, поскольку вовремя приобрел полис автогражданской ответственности. При этом не удастся за счет ОСАГО виновнику ДТП восстановить свой автомобиль — ремонтные работы придется оплачивать из своего кармана.

В случае положительного решения (при достаточном основании), компенсацию получит только пострадавшая сторона, в виде денег или в форме «натурального возмещения», т. е. на счет автосервиса-партнера страховой.

Что покрывает страховка

Что покрывает ОСАГО? Обязательная страховка ОСАГО покрывает ущерб, нанесенный виновником ДТП, который является клиентом страховой. Если у виновной стороны отсутствует полис ОСАГО, страховая не будет нести ответственности за действия не своего клиента (страхуется ведь именно ответственность, а не ТС и не здоровье). У пострадавшей стороны остается право обратиться в суд и в Российский союз автостраховщиков, чтобы взыскать компенсацию с виновника. Погашать нанесенный ущерб ему придется из собственных средств.

Также действие страхового полиса ОСАГО не распространяется на следующие случаи:

- Виновником оказался водитель, который не указан в страховом полисе. Страховую выплату получит потерпевший только если полис оформлен на неограниченное число лиц. Если на ограниченное и в списке нет водителя-виновника, страховщик выплатит компенсацию, но истребует ее с виновного.

- Страховая не покроет ущерб, если виновник так и не был установлен.

- Если вред нанесен людям, ТС или окружающей природе не водителем, а опасным грузом. Конечно, при условии, что владелец груза не застраховал риски, связанные с его перевозкой.

Пределы страховых выплат

Сумма будет зависеть от размера ущерба, но не превысит установленный законом лимит. Ст. 7 Федерального закона №40 от 25.04.2002 с изменениями от 26.07.2017 устанавливает:

- максимально возможная сумма денег для покрываемого ущерба, нанесенного ТС – 400 т. р.;

- для покрытия расходов, понесенных на лечение (погребение) – до 500 т. р.

Упрощенная процедура возмещения будет ожидать стороны при составлении Европротокола, т. е. без вызова сотрудников ГИБДД. Она применяется, если размер ущерба не составил более 100 т. р., в ДТП участвовали лишь два авто, а пострадавших нет.

В иных случаях назначается экспертиза, специалисты оценивают размер нанесенного ущерба транспортному средству пострадавшей стороны и людям, получившим травмы в результате аварии.

- Размер ущерба, нанесенного ТС, оценивается в соответствии со стоимостью ремонтных работ и необходимых для восстановления автомобиля запчастей.

- Размер ущерба, нанесенного здоровью, устанавливают в ходе судебно-медицинской экспертизы. Исследование запрашивает суд, следователь или прокурор, либо граждане самостоятельно обращаются к независимым экспертам, предоставив документацию. Сумма компенсации зависит от тяжести повреждений: от перелома ребра (10 т. р.) до установленной инвалидности (500 т. р. при 1 группе).

Если восстановление автомобиля нецелесообразно (на ремонтные работы уйдет 70-80% от её стоимости), страховщик потребует его ликвидации. Данный случай нежелателен, поскольку связан, как правило, с большими потерями. Но, согласно правилам страхования, компания должна дать пострадавшему предельно допустимую законом выплату (если, конечно, 70-80% стоимости авто превышает 400 т. р.), а также компенсацию за оставшиеся после ликвидации целые запчасти.

Что если страховой суммы не хватает

Что делать, если страховой суммы (400 или 500 т. р.) не хватает, чтобы покрыть весь ущерб, нанесенный виновником в результате ДТП? Оставшиеся средства можно взыскать с него через суд или с его страховщика, если удастся доказать, что компания намеренно и незаконно занизила размер компенсации.

Если ты не виноват и невиновность доказана, закон на твоей стороне. Но бремя доказательства своей правоты в суде несет именно заявитель — то есть дай суду доказательную базу и ты получишь желаемую сумму. А доказывать придется тот факт, что размер ущерба превысил лимит выплат по ОСАГО. Для этого в суд следует предоставить подтверждающие документы, показания свидетелей. Иногда бывает достаточно отчета независимого эксперта. Такая экспертиза позволит выявить недочеты в заключении, предоставленном страховой компанией, а значит наглядно продемонстрирует разницу в сумме.

Перед её проведением необходимо уведомить ГИБДД, страховщика и другого участника аварии. А после – попытаться решить спор в досудебном порядке (направить претензию компании с требованием возместить ущерб в полном объеме). И только тогда можно приступать к составлению искового заявления. Иначе суд может не принять в качестве доказательства отчет независимого эксперта.

Также могут понадобиться документы, подтверждающие денежные затраты на лекарства, реабилитацию, посторонний уход (чеки, медицинские справки, выписка из истории болезни). Судебные издержки можно возложить на ответчика. Если суд вынесет решение в пользу истца, он получит компенсацию за понесенные расходы (на юриста, на экспертизу).

Получение выплаты по ОСАГО

Пережив неприятное происшествие, нужно быстро взять себя в руки и обратиться к правилам страхования. Чтобы возместить вред и избежать отказа, в том числе случае ДТП на дороге или во дворе, на парковке, нужно:

- Соблюсти порядок действий при аварии, описанный в приложении к договору страхования. Не нарушать запреты, по возможности зафиксировать обстоятельства на фото и видео, взять контактные данные у очевидцев.

- Проследить, чтобы сотрудники ГИБДД заполнили документы и отразили всю необходимую информацию (в справке должно быть отражены сведения и о вменяемости).

- Ни в коем случае не подписывать пустые бланки и схемы, даже если сотрудник ГИБДД заверяет, что все оформит позже.

- Пострадавшему следует сообщить об аварии страховщику: по телефону, пока участники ДТП ожидают приезда сотрудников ГИБДД. После оформления происшествия необходимо в установленные сроки (5 дней) отправить страховой извещение (специальный бланк-приложение к договору, заполненный в соответствии с инструкцией). В свою страховую пострадавший обращается, если нанесен вред только ТС. В иных случаях стороны обращаются к страховщику виновника.

- Принести лично в офис заявление и пакет требуемых документов (перечень зависит от обстоятельств аварии). Если пострадавший не может по состоянию здоровья посетить офис компании, за него это могут сделать ближайшие родственники или законный представитель.

- В случае необходимости предоставить автомобиль для проведения экспертизы. Далее остается ожидать решения. По новым правилам на вынесение решения закон даёт страховой компании 20 дней.

В случае несогласия с решением страховщика или наличия претензий к ее действиям (бездействию), следует попытаться решить спор в досудебном порядке.

Действия участников после незначительного ДТП (Европротокол):

- Если в аварию попали водители двух авто, у них имеются полисы, участники могут составить Европротокол и обойтись без вызова сотрудников ГИБДД. При этом следует сфотографировать место аварии и только после этого возможно перемещение транспортных средств.

- Заполнить извещение со схемой аварии.

- Сообщить о наступлении страхового случая, направив извещение (отправляет пострадавший своему страховщику).

Может ли виновник ДТП рассчитывать на выплату по ОСАГО

Компенсацию получает только пострадавший, виновник не имеет права на получение страховых выплат. Все расходы, связанные с восстановлением собственного ТС, поврежденного в результате ДТП, виновник несет самостоятельно.

Существует исключение из этого правила. Виновник может рассчитывать на страховую выплату, если доказана вина обоих участников ДТП. В этом случае страховщики сторон выплачивают друг другу по 50% суммы компенсации. Такой порядок действий описан в договоре страхования в отдельном пункте.

Итак, имея представление о том, что дает полис, как работает система ОСАГО при ДТП, зная, как действовать, чтобы получить компенсацию, вы сможете в полной мере реализовать свои страховые права и защитите себя от обмана.

Страхование: как действовать при ДТП?

Итак, в бардачке нашего автомобиля лежит страховой полис, на лобовом стекле красуется наклейка, свидетельствующая о том, что авто застрахован, а мы с некоторой скорбью вспоминаем о том, во что обошлась нам эта примета цивилизации. Безусловно, хочется верить в то, что эти затраты окажутся неоправданными, и за грядущий год ни разу не придется набрать тот номер телефона, о котором говорил страховой агент… Хотя, скорее всего это затраты окажутся не лишними хотя бы потому, что не придется оплачивать значительные штрафы гаишникам, так что можно вздохнуть спокойно и забыть о потраченном.

Искренне хочется верить в то, что страховка будет лишь залогом спокойствия при встрече с представителями «дорожного закона», но в этом деле лучше не зарекаться. От случая, когда страховой полис послужит по своему прямому назначению не застраховаться. И в этом случае информирован, значит вооружен. Следовательно, и очевидно, что внимательное прочтение страхового полиса – важнейшая процедура.

Водитель, помни: страховая компания не имеет никакого желания выплачивать тебе возмещение по страховому случаю, поэтому соблюдение каждого малейшего нюанса в случае оформления ДТП лежит исключительно на твоих плечах.

Уважаемый читатель, читая материал далее, тебе придется не только запоминать прописные истины автомобильного страхования, но и набраться терпения, чтобы переварить изложение законодательных актов и скучных правил. Поверь, это просто необходимо.

С чего началось ОСАГО?

В 2003 году государственной думой был принят Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (закон об ОСАГО), вокруг которого сразу возникло ни мало споров. Было много как противников принятия этого закона, так и сторонников. Что произошло, то произошло, и в настоящий момент закон действует, а, следовательно, гражданская ответственность подавляющего большинства автолюбителей застрахована. К сожалению, большая часть автомобилистов знакомится с правилами страхования, а также с условиями договора не в момент заполнения полиса, а позже, сразу после аварии, в ожидании инспектора ДПС. Подобная небрежность в таком серьезном деле может стоить очень дорого…

Что делать?

Легко посоветовать: «Спокойствие, только спокойствие!». Но ДТП – это форс-мажорные обстоятельства, не предсказуемые. В такой ситуации даже самые уравновешенные люди делают необдуманные поступки. Именно по этой причине каждый водитель должен знать правила дорожного движения и в точности выполнять действия, предписанные этими правилами. И именно по этой причине каждый застрахованный водитель должен знать и выполнять свои обязанности, описанные в страховом полисе.

9 главных правил (распечатать и возить собой):

1. На место дорожно-транспортного происшествия необходимо вызвать сотрудников ГИБДД, так как без документального оформления ни одна страховая компания (далее – СК) не станет выплачивать страховое возмещение, ссылаясь на то, что потерпевший, то есть лицо, жизни, здоровью или имуществу которого был причинен вред при использовании ТС водителем, обязано документально оформить ДТП и предоставить в страховую компанию документы, указанные в п. 44 правил страхования ОСАГО.

2. Водители транспортных средств, как участники дорожно-транспортного происшествия должны заполнить бланк извещения о ДТП с указанием фамилий и адресов очевидцев. Предусмотрено заполнение одного бланка извещения водителями всех транспортных средств, причастных к ДТП. При наличии разногласий между участниками ДТП относительно обстоятельств инцидента, эти разногласия указываются в извещении. При участии в ДТП более двух ТС и наличии у водителей разногласий, бланк извещения с указанием причин о невозможности совместного заполнения заполняется каждым водителем отдельно.

3. Следует помнить, что извещение о страховом событии - это специальный бланк, который выдается страховщиком (страховой компанией) страхователю (клиенту страховой компании) при заключении договора страхования автомобиля ОСАГО в месте с полисом. Сразу же после заключения договора страхования ОСАГО извещение о страховом событии необходимо внимательно изучить, так как при страховом событии будет не просто сосредоточиться, чтобы правильно его заполнить. Извещение нужно всегда возить с собой в машине.

4. Водитель-виновник ДТП обязан сообщить другим участникам дорожно-транспортного происшествия, намеренным предъявить требование о возмещении ущерба, сведения о договоре обязательного страхования, в том числе номер полиса обязательного страхования, а также наименование, адрес и телефон страховщика. Указанные данные необходимо внимательно записать, чтобы при обращении в страховую компанию не возникло проблем и путаницы.

5. На месте аварии сотрудник ГИБДД обязан составить протокол об административном правонарушении с указанием лица виновного в ДТП и пункта правил дорожного движения, нарушенного последним. Копия протокола выдается потерпевшему на руки. Так же на месте ДТП каждому водителю выдается справка по форме 12 с указанием сведений о водителе, транспортном средстве, а так же повреждениях транспортного средства (далее – ТС).

6. Необходимо тщательно проверить вписанные в вышеуказанную справку видимые повреждения транспортного средства и при обнаружении недостающих указать на них сотруднику ГИБДД, проследить, чтобы недочеты были устранены. Если Вы считаете, что транспортному средству, возможно, причинены скрытые повреждения, это также необходимо отразить в справке. Обусловлено это тем, что повреждения ТС, не вписанные в справку, не будут отнесены к данному страховому случаю и соответственно страховое возмещение по ним выплачено не будет.

7. Помимо выше указанных документов в страховую компанию по ее запросу предоставляется справка из ГИБДД по форме 31 с указанием сведений обо всех участниках ДТП, транспортных средствах и их повреждениях. Запрос выдается на руки потерпевшему при подаче заявления в страховую компанию. В ГИБДД также нужно получить копию постановления об административном правонарушении. Следует помнить, что по аналогии с любым другим учреждением, живущим на деньги налогоплательщиков, в ГИБДД не упустят случая поглумиться над вами за ваши же деньги, а, следовательно, получить указанные выше документы из ГИБДД удастся не ранее, чем через 3-5 дней.

8. Заявление в страховую компанию в соответствии с п. 42 правил ОСАГО надо подать в течение 5 рабочих дней. Несвоевременное обращение в страховую компанию или предоставление документов не в установленные сроки может стать одной из причин, по которой СК может отказать в выплате.

9. До осмотра страховщиком поврежденного ТС ни в коем случае нельзя производить ремонт автомобиля, так как экспертом страховой компании составляется акт осмотра с указанием повреждений ТС, на основании которого будет произведен расчет суммы страхового возмещения. После подачи заявления страховщик заводит выплатное дело и присваивает ему номер, по которому потерпевший в любое время может узнать о состоянии дела.

Чем нам обязана СК?

При получении страховщиком заявления от потерпевшего о страховой выплате согласно п. 45 правил ОСАГО, страховщик обязан провести осмотр поврежденного имущества и организовать независимую экспертизу в целях выяснения обстоятельств причинения вреда и определения размера, подлежащих возмещению убытков в связи с повреждением имущества в срок, не превышающий 5 рабочих дней со дня получения от потерпевшего заявления о страховой выплате.

По Закону об ОСАГО страховщик обязан рассмотреть заявление потерпевшего в течение 15 рабочих дней со дня подачи. В календарном исчислении получается 3 недели. В течение указанного срока страховщик обязан принять решение о выплате потерпевшему страхового возмещения или направить мотивированный отказ. Страховая выплата производится путем наличного или безналичного расчета в течение 3 рабочих дней со дня принятия решения об осуществлении страховой выплаты.

Следует понимать, что возмещению подлежит реальный ущерб, причиненный имуществу потерпевшего в размере расходов, необходимых для приведения имущества в состояние, в котором оно находилось до наступления страхового случая (восстановительных расходов). Восстановительные расходы оплачиваются исходя из средних сложившихся в соответствующем регионе цен, учитывая износ частей, узлов, агрегатов и деталей, используемых при восстановительных работах. Другими словами новые запчасти для восстановления ТС страховая компания оплачивать не будет, поэтому на то, что из стареньких «Жигулей» получится «Мерседес» рассчитывать не приходится. Зато возмещению подлежат убытки, связанные с эвакуацией, а также с хранением поврежденного ТС, естественно при условии предоставления соответствующих подтверждающих документов.

А вдруг не заплатят?..

Итак, мы подали все необходимые документы в страховую компанию, сидим дома и ждем, когда нам выплатят деньги. Но вот незадача: приходит письмо с отказом в страховой выплате. Неприятно, конечно, но все же отчаиваться не стоит… Остается шанс получить возмещение ущерба с виновника ДТП через суд.

Основания, на которых страховая компания может отказать в выплате, перечислены в п.8 правил страхования ОСАГО.

Несколько примеров отказа в выплате.

Пример один.

Автомобиль припаркован на обочине дороги. Водитель, не убедившись в том, что он не создает помехи другим ТС, открывает дверь и в этот момент происходит столкновение с автомобилем, двигающимся в попутном направлении. Казалось бы все ясно - виноват водитель стоящего ТС, создавший помеху движению и причинивший тем самым вред другому автомобилю. В связи с этим оплатить расходы, связанные с ремонтом пострадавшего автомобиля, должна компания, в которой последний застраховал свою гражданскую ответственность. Но не тут то было... Согласно п. 6 правил ОСАГО дорожно-транспортным происшествием является событие, произошедшее в процессе ДВИЖЕНИЯ по дороге транспортного средства и с его участием, при котором погибли или ранены люди, повреждены транспортные средства и т.п. Страховые компании часто привязываются к фразе «в процессе движения», имея в виду непосредственное движение автомобиля по дороге, и отказывают в страховой выплате.

Теоретически, процесс дорожного движения это широкий термин, охватывающий и включающий в себя не только фактическое перемещение автомобиля, но и стоянку, остановку, посадку и высадку пассажиров и т.п. В случае получения такого отказа правильнее всего сразу обращаться в суд.

Пример другой.

Типичная ситуация на российских дорогах: вы - виновник ДТП и находитесь в состоянии алкогольного опьянения, что подтверждается соответствующим протоколом. Страховая компания в таком случае выплачивает страховое возмещение потерпевшему, а после, согласно статьи 14 закона об ОСАГО, предъявляет вам регрессные требования через суд (а то и вовсе отказывает в выплате страхового возмещения). То есть вы должны возместить СК денежные средства, которые она заплатила потерпевшей стороне. Недавно в одной из страховых компаний был создан прецедент, когда виновник ДТП не согласился проходить медицинское освидетельствование на состояние алкогольного опьянения. Доказательств того, что водитель был пьян, у страховщиков не было и пришлось им платить страховое возмещение по полной программе. А водитель-виновник ДТП остался при своих деньгах, получив лишь неприятности с органами ГИБДД.

Добровольное страхование авто-КАСКО.

Как видно из практики, данным видом страхования пользуются владельцы довольно дорогих иномарок, или граждане, приобретающие новый автомобиль в кредит.

Приняв решение о добровольном страховании своего авто, следует очень серьезно отнестись к выбору страховой компании. Не нужно «кидаться» на низкие тарифы и огромный перечень предоставляемых услуг некоторых недобросовестных компаний. Всем известно, что бесплатный сыр бывает только в мышеловке. При выборе страховой компании необходимо получить о ней как можно больше информации, а именно, сколько лет данная компания существует на страховом рынке, как обстоят ее финансовые дела на момент, когда вы решили застраховать свой автомобиль по КАСКО, насколько хорошо выплачивается страховое возмещение по убыткам. Как правило, эту информацию не сложно найти в Интернете.

Нелишне будет повториться…

Заключая договор страхования, необходимо помнить, что страховщик с радостью застрахует вашу собственность и с благодарностью возьмет ваши деньги, но при наступлении страхового случая торопиться отдать свои средства страховая компания не будет и при первой же возможности откажет в выплате.

Авто-КАСКО – простые правила.

1. Перед заключением договора нужно внимательно прочитать правила страхования, которые являются неотъемлемой частью договора. В них отражены все условия, при которых страховая компания обязуется выплатить страховое возмещение, либо отказать в выплате. Во всех компаниях правила очень схожи, но бывают весьма весомые нюансы. Так, среди автомобилистов бытует мнение, что если застраховать ТС по авто-КАСКО, то автомобиль будет застрахован «от всего», страховые компании устают отвечать, что автомобиль застрахован только от определенных событий и на определенных условиях.

2. Программа страхования авто КАСКО включает в себя страхование от таких рисков как «Ущерб» и «Хищение» (как правило «ущерб» + «хищение»). Риск «Ущерб» защищает транспортное средство при повреждении в результате: ДТП, противоправных действий третьих лиц, падения, попадания на ТС посторонних предметов, стихийных явлений природы и т.п.. Условия могут отличаться в разных компаниях, поэтому правила страхования необходимо читать до заключения договора страхования, а не после того как деньги отданы, а автомобиль поврежден.

3. При страховании автомобиля по программе Авто-КАСКО в договоре страхования так же может быть оговорена франшиза. Сумма страхования может быть существенно снижена в зависимости от размера франшизы. Т.е. если вы указали в договоре франшизу равную $200, то в случае ДТП вам придется оплатить эту сумму самому, все остальное покроет страховая компания. Так что если вы не хотите платить всю страховую премию целиком, оговорите в договоре сумму франшизы, но при этом помните, что любое незначительное повреждение вам придется возмещать самому.

4. В договоре необходимо указать, в каком виде вы будете получать страховое возмещение при наступлении страхового случая. Страхователю предлагается несколько вариантов:

- по калькуляции страховщика;

- по калькуляции страхователя;

- ремонт ТС на СТОА страховщика;

- оплата расходов страхователя на ремонт ТС при предоставлении последним подтверждающих документов (заказ нарядов на ремонт ТС, чеков и т.п.).

При страховании ТС по риску «хищение», страховая компания берет на себя обязательства возместить причиненный материальный ущерб в результате угона автомобиля. При этом, заключая договор, страховщик всегда требует установки на автомобиль противоугонных средств, сигнализации и т.п. Без выполнения этого условия ни одна приличная страховая компания брать на себя обязательств не будет. Весьма важный момент: при заключении договора указывается, где будет хранится автомобиль в ночное время (на охраняемой стоянке или где придется). Это влияет на ту сумму денег, с которой вам предстоит расстаться. Не стоит экономить и, даже если авто регулярно ночует на охраняемой стоянке, лучше указать в договоре, что автомобиль остается ночью без присмотра. В этом случае при угоне автомобиля снижается риск получить отказ в выплате возмещения.

Еще один немаловажный момент: в договоре страхования необходимо четко отразить дату и время начала действия договора.

Пример третий – заключительный.

Авто-владелец застраховал очень дорогой автомобиль. В договоре страхования было указано, что договор вступает в силу после установки страхователем на ТС противоугонной системы (определенного производителя) и предоставления автомобиля на осмотр страховщику. Противоугонка была установлена, а вот на осмотр ТС предоставлено не было. Ни прошло и месяца как автомобиль угнали, а страховая компания, руководствуясь тем, что договор не вступил в силу, отказала в выплате.

Уважаемые автомобилисты, будьте предельно внимательны, как за рулем, так и в возможных сложных ситуациях, старайтесь не совершать необдуманных поступков и, надеюсь, что вооруженные вышеперечисленными советами, вы всегда останетесь в выигрыше. 09.06.2006