«Жажда наживы»: как я стала серийным вкладчиком. Кто они и какие опасности их ждут? Серийные вкладчики

Проблема «серийных», или «профессиональных» вкладчиков, сознательно размещающих деньги в не слишком надежных банках, чтобы получить гарантированное государством страховое возмещение, стала одной из самых обсуждаемых на финансовом рынке в последние недели. Новые данные показывают, что подобное поведение не способно оградить вкладчиков от потерь.

Что такое «серийные вкладчики»

Недавно мы провели исследование реестров банков, компенсации вкладчикам которых выплачивал Сбербанк. В результате было установлено, что небольшая доля всех вкладчиков в стране активно размещает вклады под максимальные проценты в рискованные банки, рассчитывая на гарантии Агентства по страхованию вкладов. На этих вкладчиков приходится до четверти всех компенсаций АСВ. Фактически они могли получить до 100 млрд рублей компенсаций с момента создания агентства. Только в нашей выборке из 29 банков есть вкладчики, «отметившиеся» в 10–12 банках и получившие по 6–7 млн рублей компенсаций всего за два года. Само АСВ чуть позже провело аналогичные расчеты и показало, что доля «серийных вкладчиков» среди вкладчиков банков-банкротов составляет 10% и они получают 25% всех компенсаций. Причем общее число таких вкладчиков оценено в 121 тыс. человек: это менее 0,5% от всех вкладчиков.

Фонд АСВ исчерпан. Причина – непроведенная банковская реформа

Это происходит на фоне исчерпания фонда страхования вкладов. Основная причина кризиса АСВ заложена в момент его создания. Запуск страхования вкладов надо сочетать с санацией банковской системы, которая бы снизила вероятность банкротства банков. К сожалению, эта идея не была до конца реализована в 2004 году, когда создавалось агентство: в систему страхования вкладов не были допущены считаные банки, в результате установленный уровень взносов оказался намного ниже, чем ожидаемые выплаты АСВ.

Если бы ЦБ не санировал банки, а отзывал их лицензии, фонд АСВ к настоящему моменту мог бы закончиться уже почти три раза. То есть выплаты вкладчикам почти в трое превысили бы доходы фонда за все время его существования вместе с имущественным взносом Российской Федерации.

Решение проблемы в целом состоит, конечно, прежде всего, в завершении зачистки банковской системы от банков, используемых акционерами для вывода средств и кредитования своих проектов. Вторая по важности мера – установление дифференцированных ставок взносов в фонд АСВ (предусмотрено законом с 1 июля 2015 года) на уровне, близком к реальной вероятности банкротства банков. К сожалению, совет директоров АСВ пока установил взносы для самых рискованных банков на низком уровне (1% в год), гораздо ниже их вероятности банкротства (2,5–6% в год в зависимости от группы банка) и ниже того уровня, который было возможно установить, пользуясь ограничениями закона (2,4% в год при неизменности базовой ставки).

Банковская реформа, однако, дело довольно долгое, она может занять два-три года. Все это время дефицит фонда страхования вкладов будет только расти, поскольку отзыв лицензий проблемных банков – это большие разовые затраты АСВ. Важно не создавать предпосылок для увеличения в этот период расходов АСВ.

Отсутствие мер в отношении «серийных» вкладчиков увеличивает стоимость банковской реформы

В этом контексте и возникло предложение ввести ограничение на выплаты таким «серийным» вкладчикам в размере 3 млн рублей в течение каждых пяти лет, но не более 1,4 млн рублей в одном банке. Причем ограничения можно ввести только по вкладам в банках, которые более чем на 3 процентных пункта превосходят базовую ставку ЦБ (например, уровень базовой ставки по вкладам в рублях сроком от шести до 12 месяцев в июне 2015 года – 14,7%, то есть депозиты в банках со ставкой свыше 17,7% будут страховаться с ограничениями). Ограничения должны создать предпосылки для более ответственного поведения группы вкладчиков с рискованной стратегией, что критически важно в период расчистки банковской системы.

Проведенный нами опрос населения показывает, что подобный вариант считает справедливым половина вкладчиков и предпочитает его более других обсуждавшихся ранее опций (например, введения франшизы). Хотя, конечно, любые ограничения вызывают возражения.

Кстати, опрос вкладчиков, получавших ранее компенсации АСВ, показывает, что 43% вкладчиков планируют снова выбрать «менее известный банк, но с большей ставкой по вкладу». В основной выборке вкладчиков подобный вариант выбирают всего 23% вкладчиков. Но, похоже, что не все они в действительности поступают в соответствии с этим заявлением.

Если же «серийным» вкладчикам предъявляются варианты ограничения выплат АСВ, то доля желающих повторить подобный опыт резко падает – от 6% при выплате один раз в жизни до 20% при ограничении выплат 3 млн рублей по всем страховым случаям. Любопытно, что серийные вкладчики, в отличие от прочих категорий, в качестве ограничения терпимее относятся именно к франшизе, а не к ограничению общего числа или суммы выплат, что вполне рационально в их случае.

Что мы знаем о «серийных вкладчиках»

Последовавшая за обнародованием этого исследования дискуссия позволила лучше познакомиться с феноменом «серийного» вкладчика. Причем «портрет» такого вкладчика очень далек от однозначного осуждения.

Серийные вкладчики сосредоточены в столицах : 77% являются жителями Москвы, Подмосковья и Санкт-Петербурга.

Это люди не бедные, а относящиеся к среднему классу . Такой вкладчик обычно не бегает из банка с одним вкладом, а располагает несколькими миллионами рублей на вкладах, размещенных в разных банках.

Типичный «серийный» вкладчик не считает себя спекулянтом. Напротив, он хочет «всего лишь сохранить свои деньги от инфляции». Беда в том, что это возможно, по его мнению, только в самых рискованных банках.

Вкладчики, конечно, понимают, что деньги они несут в самые рискованные банки , хотя в публичном поле часто звучит, что «они не банковские аналитики, чтобы понять, что банк плохой», «у банка есть лицензия ЦБ, а значит, ему дан знак качества». Как же понять, что «серийный вкладчик» лукавит? Очень просто: при прямом вопросе, куда понесете вклад, он сразу выбирает опцию «менее известный банк с более высокими ставками», а не «более известный, проверенный банк».

При этом в целом на финансовую систему такие вкладчики, скорее, обижены за то, что в ней «ставки низкие», «никого, кроме банков, и иных инструментов, кроме депозитов, нет».

«Серийные» вкладчики тоже предпочитают банки поизвестнее, с самой агрессивной рекламой . В нашей выборке наибольшая доля таких вкладчиков – от 30% до 40% всей суммы вкладов – наблюдалась в четырех банках: «Софрино», «Судостроительном», «Огнях Москвы», Банке Сбережений и Кредита.

На любые предложения модификации системы страхования вкладов они, естественно, реагируют негативно . Например, в случае введения лимита на компенсации в размере 3 млн рублей в течение пяти лет только 30% подобных вкладчиков начнет выбирать «более известные и проверенные банки», 20% планирует и дальше вкладываться в «менее известные банки с большей ставкой по вкладу», а 41% обещает начать хранить деньги «иным способом (дома, в ячейке)». Еще 9% пока не определились.

Учитывая гиперрациональное поведение таких вкладчиков, обещание перейти на сбережения в наличных, скорее всего, не стоит принимать серьезно. Но эмоциональная реакция, конечно, понятна. Впрочем, лучше уж дома, чем в банках, собственники которых деньги украдут, а за убытки вкладчика ответит АСВ.

Серийные вкладчики все равно теряют деньги

Но самое удивительное то, что наши «серийные» вкладчики все равно умудряются терять деньги! В среднем по 4% за один страховой случай.

Например, вкладчик-рекордсмен, отметившийся в 12 банках нашей выборки, получил всего 86% от суммы размещенных там вкладов. Почему-то он имел вклад почти на 1,5 млн рублей в Первом Республиканском Банке, лицензия которого была отозвана в мае 2014 года, – и получил 700 тыс. компенсации.

Еще один вкладчик («отметился» в пяти банках) разместил почему-то в том же ПРБ почти 250 млн рублей, также получив всего 700 тыс. компенсации. Но похоже, что этот вкладчик держал средства в банке как индивидуальный предприниматель.

В среднем (если исключить одного самого крупного вкладчика) по вкладчикам, разместившим средства в пяти и более банках (в нашей выборке 29 банков их 888 человек) средний уровень компенсации составил 96,2%. Ровно 100% от размещенных средств получили всего 36% вкладчиков, еще 32% потеряли не более 2% вклада и начисленных процентов. Около 7% потеряли не менее 10% от суммы вкладов.

На самом деле способов потерять деньги для застрахованного вкладчика не так уж и мало , даже если оставить в стороне необъяснимо большое доверие к банку.

Самый простой способ – девальвация. В 2014 году часть вкладов из-за девальвации оказались частично застрахованными . Например, вкладчик, разместивший в конце 2013 года в банке 20 тыс. долларов (654 тыс. рублей на 31 декабря 2013 года – вполне достаточно, чтобы застраховать еще и проценты), уже в середине февраля из-за роста курса оказался частично застрахован. К 1 декабря 2014 года клиент рисковал потерять до трети своего вклада, но после повышения страховой суммы в конце года стал снова застрахован полностью. Однако если бы страховой случай произошел в период с середины февраля 2014 года по 28 декабря 2014 года, наш вкладчик мог понести существенные потери.

Кто-то, конечно, в условиях девальвации мог потерять деньги из-за того, что объем обязательств АСВ перед вкладчиком фиксируется в рублях на дату отзыва лицензии. В случае девальвации курс за две недели до начала выплат мог сильно вырасти, и еще много можно было потерять из-за курсов обмена рублей на валюту в этот период, если бы вкладчик предпочел приобрести валюту на деньги, полученные от АСВ.

Часть вкладчиков в итоге теряет часть начисленного процентного дохода, или неправильно предусмотрев его величину (например, не учтя возможную пролонгацию вклада), или даже просто забыв о нем, например, разместив во вклад ровно 700 тыс. рублей.

Скрытые потери «серийных вкладчиков не менее велики

А ведь есть еще и скрытые потери. Например, вкладчик дважды в год подряд вкладывался в сомнительные банки. Предположим, что на получение компенсации и размещение нового вклада каждый раз требовалась одна неделя и еще два раза пришлось по две недели ждать начала выплат АСВ. То есть в течение года вкладчик мог не получать проценты в течение 5–6 недель из 52 . Это означает, что для такого вкладчика ставка размещения в рискованном банке на уровне 20% на самом деле эквивалентна ставке 17,7% в более надежном банке.

Еще больше можно потерять, если в условиях начавшегося падения процентных ставок разместить дорогой долгосрочный вклад в рисковом банке, у которого вскоре отзовут лицензию. Не факт, что после получения компенсации удастся найти сопоставимо высокие ставки на рынке .

Как бы то ни было, вкладчики нашей выборки фактически в среднем теряли порядка 4 п. п. на каждом страховом случае. Поэтому на самом деле не факт, что рисковое поведение «серийных вкладчиков» себя в полной мере окупает .

Метания на финансовом рынке редко оказываются удачными. Например, вкладчики, покупавшие доллары и евро в декабре 2014 года (особенно с учетом банковских спредов), уже несут убытки от укрепления рубля. То же верно и при попытке максимизировать доход, работая с банками, задирающими ставки накануне прекращения деятельности.

Так что ограничения на рискованное поведение могут оказаться вполне в интересах самих «серийных» вкладчиков.

Одно из основных положений о вкладах в банках поставлено под сомнение. После решения Верховного суда России от 30 января 2018 года банки не обязаны возвращать вклады гражданам. Клиент Сбербанка обратился за возвратом денежных средств по истечении срока вклада, но банк ему отказал, поскольку подозревал его в легализации доходов. Вкладчик обратился в суд и проиграл: спор был разрешен в пользу Сбербанка, отказ в выдаче денежных средств признан законным.

Это решение суда - прецедент. Конечно, в нашей стране не прецедентная система права, и вердикт Верховного суда не является безусловным основанием для принятия аналогичных решений всеми судами по всей стране в аналогичных ситуациях. Однако Верховный суд делает общее разъяснение законодательства и правоприменительной практики, поэтому его решение - это весомый аргумент в судебных спорах. Это позволит банкам по всей стране выстраивать свою позицию в отношении денег вкладчиков с учетом этого громкого судебного разбирательства.

Так что уже в ближайшем будущем решение ВС от 30 января 2018 года должно пройти апробацию на правоприменительной практике. После этого станет понятно, с чем именно столкнулись вкладчики в российских банках.

Новая реальность

Случай с клиентом Сбербанка стоит разобрать подробнее. Вкладчик просил банк вернуть денежные средства наличными. Деньги поступили вкладчику с его счета в другом банке. Сбербанк запросил документы-основания приобретения этих средств и отказал вкладчику в выдаче наличных. После чего вкладчик перевел деньги на срочный вклад в Сбербанке и по истечении срока депозита вновь обратился в банк с требованием выдать ему деньги. Тем не менее кредитная организация вновь отказала вкладчику в выдаче денежных средств в наличной форме.

Основанием для отказа банк счел результаты анализа представленных клиентом документов-оснований приобретения денежных средств. Они, по мнению банка, могли свидетельствовать о наличии оснований, предусмотренных законом об отмывании.

Однако банк не приобретает прав на деньги вкладчика и является лишь субъектом, которому денежные средства представлены на время за плату. Вкладчик в любое время имеет право изъять свою собственность у банка на условиях, установленных договором банковского вклада. Так почему же суд принял решение в пользу Сбербанка?

Здесь важное значение имеет форма исполнения требования вкладчика - банк отказал вкладчику вернуть его собственность именно в наличной форме. Он не лишал клиента возможности распоряжаться средствами в безналичной форме и переводить их на счета в других банках. Явная нацеленность вкладчика на получение наличных дали Сбербанку основания для применения положений закона об отмывании.

Этот закон действует более 15 лет и наделяет банки правом предпринимать все возможные действия для выявления признаков отмывания денег, хоть он и не содержит перечня оснований для отказа в выдаче именно наличных денежных средств. Отдельно стоит обратить внимание, что положения закона имеют размытые формулировки, что представляет возможности спорного толкования. Под его требования могут подойти практически любые основания и придирки к документам.

К слову, основания для отказа банком в выдаче наличных денег являются универсальными во многих юрисдикциях и продолжительное время применяются на практике. Например, в США с 1986 года действует закон о борьбе с отмыванием денег, который установил нормы, касающиеся документации и отчетности для частных лиц, банков и других финансовых предприятий. В абсолютном большинстве развитых банковских систем уже введены или начинают вводиться аналогичные стандарты.

Последствия для других вкладчиков

Верховный суд учел ряд существенных признаков в деле вкладчика Сбербанка, которых в будущем при работе с банками нужно будет избегать с еще большим рвением. Так, вкладчик после получения денег в безналичной форме из другого банка сразу решил эти средства обналичить. Сумма составила 56 млн рублей, что значительно больше 600 000 рублей - с этой планки начинается существенный контроль со стороны банка и Росфинмониторинга. Вкладчик не был ограничен в распоряжении денежными средствами в безналичном порядке.

Так что стоит воздерживаться от одномоментного перевода крупных денежных средств из безналичной формы в наличную.

Банк также вправе выдать денежные средства и впоследствии запросить документы, подтверждающие расходование денег. В случае отсутствия этих документов банк вправе - даже после выдачи наличных денег - обратиться в Федеральную службу по финансовому мониторингу.

Стоит помнить, что судебный акт ВС РФ является решением по конкретному делу и не влечет в автоматическом порядке отказов гражданам в возврате вкладов в произвольном порядке на усмотрение банков. Создан болезненный прецедент, еще раз подтверждающий линию государства на закручивание гаек в сфере контроля за оборотом денежных средств и особенно наличных.

Нельзя не отметить, что принятое решение ВС создает дополнительную напряженность в банковской сфере и может стать одной из причин, по которой граждане предпочтут еще глубже «уйти в тень» и хранить свои сбережения под подушкой.

Если вам отказали в выдаче средств в банке, прежде всего нужно понять основания для такого отказа. Далее у вас есть выбор: выполнить требования или обжаловать данные действия. Жаловаться вы должны в сам банк, с которым у вас заключен договор, путем выставления банку претензии, также можно написать дополнительную жалобу в ЦБ.

Вам нужно знать процедуру и сроки рассмотрения вашей претензии, они прописаны в договоре с банком. С недавнего времени претензионная процедура перед обращением в суд обязательна. В случае неудовлетворения банком требований, изложенных в претензии, вы всегда вправе обратиться в суд.

Обновлено 25.10.2018.

Банковский вклад был есть и будет самым массовым способом сохранения своих сбережений у населения благодаря своей простоте и доступности. Ведь открыть депозит сейчас можно, имея в кармане лишь 1 тысячу рублей, а банковские отделения, позволяющие оформить вклад, расположены на каждом углу.

Причём, если знать некоторые тонкости, то можно значительно увеличить доходность вкладов. И, соответственно, не только уберечь свои накопления от инфляции, но и обогнать её. Для этого нужно следовать некоторым рекомендациям профессиональных вкладчиков. Хотя в настоящее время людей, хорошо разбирающихся в депозитах и умеющих грамотно пользоваться предлагаемыми банковскими продуктами, с подачи Германа Грефа (руководителя Сбербанка) стали пренебрежительно называть «серийными вкладчиками»:

Господину Грефу, наверное, не дает покоя факт, что не все вкладчики несут свои накопления в Сбербанк под грабительски низкий процент, а всё-таки стараются хоть как-то приумножить сбережения. По мнению Грефа, серийные вкладчики сознательно размещают свои деньги в проблемных банках под высокий процент, так как они уверены, что ничем не рискуют благодаря агентству страхования вкладов. Подробно об этом поговорим ниже.

Так кто же такие

профессиональные (серийные) вкладчики?

Сразу скажу, ничего криминального или недостойного они не делают. (Они чтут уголовный кодекс:)) Профессиональные вкладчики – это образованные и сообразительные люди, которые умеют хорошо искать и анализировать информацию, и в итоге, благодаря своей находчивости им удаётся заработать от размещения своих денег на вкладах несколько больше, чем обычным вкладчикам.

Что же такого особенного делают

серийные (профессиональные вкладчики)?

Что позволяет им получить повышенный доход по вкладу и как стать профессиональным вкладчиком?

Сразу хочется пошутить: чтобы стать серийным вкладчиком, нужно чтобы вас укусил серийный вкладчик:)

Правда, вампирами первый заместитель председателя Банка России Алексей Симановский в интервью «Российской газете» назвал всё-таки не вкладчиков, а проблемные банки:

Теперь серьёзно:)

что нужно делать, чтобы увеличить доход по вкладу

2 Открывайте вклады с хорошей ставкой и возможностью пополнения на минимальные суммы. Другими словами – «делайте фиксы».

3 Открывайте вклады на разные сроки. То есть сделайте так называемую лесенку из вкладов. Для этого вам понадобятся депозиты и на 3 месяца, и на 6, и на 9, и на год и т.д. Причём, желательно это делать не в одном банке, т.к., независимо от количества ваших вкладов в данном конкретном банке, в случае отзыва лицензии вы получите максимум 1,4 млн рублей.

Не секрет, что обычно депозиты на год имеют более высокую процентную ставку, именно поэтому через 3 месяца после ваших «фиксов» вам потребуется открыть ещё вклады на год. Правда, бывают некоторые исключения, и тогда нужно будет сделать корректировку. вы с лёгкостью сами сможете вносить изменения в стратегию, когда поймёте, как работает механизм.

Входные условия: минимальная сумма открытия вклада 1000 рублей, процентная ставка на 3-месячном депозите – 7%; на 6-месячном – 8%; на 9-месячном – 9% и на годовом – 10%.

Вклад под 7% (основная сумма)

Вклад под 8% (минимальная сумма)

На 3-месячный вклад кладём основную сумму под 7%, а на остальные — минимально возможную. По прошествии 3-х месяцев перекладываем на 6- месячный депозит уже под 8% и одновременно открываем ещё один годовой депозит под 10%.

Вклад под 7% (закончился)

Вклад под 8% (минимальная сумма + основная сумма)

Вклад под 9% (минимальная сумма)

Вклад под 10% (минимальная сумма)

Вклад под 10% (минимальная сумма)

Через 3 месяца проделываем те же операции.

В итоге, через год мы получили вклад с возможностью частичного снятия и притом с процентными ставками как у годового безотзывного депозита, доходность у которого обычно на 2-3% выше чем у обычных вкладов с возможностью совершения расходных операций.

К тому же, в случае появления на рынке более выгодного предложения, вам не нужно будет закрывать ваш вклад и терять проценты (как в случае, если бы вы открыли обычный годовой депозит) чтобы переложить сбережения под более высокую ставку. вы просто открываете этот выгодный вклад на минимальную сумму, а потом его пополняете, когда ваша текущая ступенька закончится (месяц-полтора не сильно повлияют в этом случае), на банковском сленге эта операция называется «долить деньги на вклад».

Я думаю, понятно, что если ваши сбережения превышают сумму АСВ (1,4 млн. рублей), то вам понадобятся несколько параллельных «лесенок».

4 Получайте дополнительный доход по вкладам от «лесенок», если ваш банк предлагает бонус за межбанковский перевод (обычно это банки, которые специализируются на дистанционном обслуживании клиентов). Например, сейчас «Тинькофф Банк» предлагает бонус 1% при межбанковском переводе на свой вклад.

UPD: 25.10.2018

«Тинькофф» оставил бонус за межбанк только для зарплатных клиентов и владельцев премиальных карт. На данный момент прибавка ко вкладу за безналичное пополнение есть в .

Профессиональный вкладчик запускает такую же лесенку вкладов, как и в предыдущем пункте, разница только в том, что лестничные вклады пополняются межбанковским переводом из банка с низкими комиссиями на межбанк (например, из банка «Авангард», полный список банков см. в статье). И соответственно, когда у вас заканчивается один вклад в «Тинькофф банке», на следующую ступеньку вы переходите не напрямую, а через тот же Авангард. Или же можно чередовать ступеньки «Тинькофф банка» и, например, «Европлан Банка». И там и там вам дадут 1% бонуса за межбанковский перевод.

Конечно, есть нюансы, некоторые лимиты и ограничения (их можно пока обойти), в этих банках прекрасно знают о таких возможностях и всячески хотят «прикрыть лавочку». Наверное, поэтому, господин Тиньков так не любит серийных вкладчиков, и даже позволяет себе их оскорблять:

Однако, бонус за межбанк эти кредитные организации не хотят отменять по одной простой причине: они развивают дистанционный бизнес, и не каждому клиенту захочется платить комиссию, чтобы просто пополнить свой вклад, так как межбанковские переводы во многих банках далеко не дешевые. И этот бонус как раз и придуман для того, чтобы компенсировать комиссию за перевод, которую берут другие банки при переводе.

6 Хорошо освойте Интернет-банк, узнайте обо всех его возможностях. Онлайн-банк — это быстрый и удобный способ управления своим капиталом. Тем более, при открытии нескольких вкладов в разных банках весьма накладно постоянно бегать из офиса в офис. К тому же во время кризисов это вдвойне актуально.

Даже если вы открываете и пополняете вклады дистанционно, в любом случае найдите время зайти в отделение за бумажным договором и выписками по вкладу. Также попросите распечатать и заверить печатью тарифы на расчетно-кассовое обслуживание (которые действуют на момент открытия вклада). Они вам понадобятся, если ваш банк начнет себя вести как банк-предатель () и вводить различные заградительные комиссии на пополнение.

7 Откройте несколько счетов в и удобные способы пополнения. Гораздо лучше заливать деньги на вклады (пополнять) именно дешевыми межбанковскими переводами, т.к. в этом случае вы экономите свое время и деньги на проезд.

8 Главное правило профессионального вкладчика – ни в коем случае не превышайте на вкладе сумму страховки АСВ (1,4 млн рублей) в одном конкретном банке, каким бы устойчивым и надёжным он не казался.

9

Не стройте из себя финансового аналитика. Подбирайте вклады с выгодными процентными ставками, удобными условиями договора и приемлемым качеством обслуживания (см. статью « «).

Объективно оценить надежность того или иного банка практически невозможно. В настоящее время лицензии отзываются и у банков, которые считались довольно надежными и имели высокий кредитный рейтинг.

Вот публикация на портале banki.ru от 16.04.2015. Рейтинговое агентство «Эксперт РА» незадолго до отзыва у кредитной организации лицензии подтвердило банку «Расчётов и Сбережений» рейтинг «А» (т.е. высокий уровень кредитоспособности):

Поэтому требовать от вкладчиков проводить глубокий анализ банка, который не под силу даже рейтинговым агентствам, как минимум нерационально, а скорее даже глупо. К тому же, вкладчик располагает гораздо меньшим объемом информации о банке и его деятельности, т.к., в отличие от тех же агентств, он может почерпнуть сведения только из открытых источников.

Таким образом, если у данного конкретного банка есть лицензия, и он имеет право привлекать вклады населения, значит Банк России всё хорошо проверил сам (собственно это его основная функция) и считает банк надёжным, раз позволяет ему работать. Поэтому заявления Главы Сбербанка господина Грефа о том, что вкладчик должен разделить риски от размещения средств в проблемных банках как минимум некорректны. Ведь своими словами он ставит под сомнение компетенцию ЦБ РФ.

10 Открывайте максимально длинные вклады в кризисные времена с высокими процентами и возможностью пополнения, т.к. через полгода-год, когда ситуация нормализуется, уже не будет таких выгодных предложений по депозитам.

А раз упадут ставки по депозитам, значит, хотя и немного более медленными темпами, упадут и ставки по кредитам. И у вас появится возможность взять кредит с меньшей процентной ставкой чем у вашего открытого депозита. Соответственно, вы превращаетесь в инвестора: кладете кредитные деньги на свой выгодный вклад, с дохода выплачиваете кредит, а разницу забираете себе:)

Такая схема представителей банковского бизнеса вообще бесит. Они сразу начинают кричать, что это незаконно, заявляют, что такие вкладчики мошенники. Хотя сами банки делают в точности то же самое: они берут у населения деньги под маленький процент (процент по вкладу), а выдают кредиты под гораздо более высокий процент. Собственно, за счёт этой разницы банки в основном и живут.

Я лично не вижу ничего незаконного в том, что при грамотном использовании банковских продуктов, можно увеличить доходность вкладов. В конце концов, банки же никто не заставляет предлагать высокие ставки по вкладам и предоставлять возможность пополнения.

К тому же, все договоры вкладов и условия составлены именно банками, на основе собственных интересов. Это не сам вкладчик сочинил себе вклад, пришёл со своим договором и вынудил банк его подписать, введя в заблуждение кредитную организацию, так что винить его не в чем.

Правда, в последнее время некоторые недобросовестные банки, так называемые банки-предатели, как окрестили их профессиональные вкладчики, стали создавать всякого рода препятствия пополнению пополняемых вкладов с выгодными процентными ставками. (). У банков-предателей стали появляться заградительные комиссии на внесение дополнительных взносов, увеличиваться в сотни раз минимальные суммы дополнительных взносов во вклад, а некоторые просто-напросто вообще запретили пополнять такие депозиты.

UPD: 13.08.2016

UPD: 25.10.2018

12 Лучше открывать много маленьких сберегательных вкладов, а не один большой.

Процентные ставки по сберегательным вкладам всегда выше, чем у депозитов с возможностью совершения расходных операций. Однако единственный вариант досрочно получить с такого вклада хотя бы часть средств в случае острой необходимости - это расторгнуть договор, причем накопленные проценты, как правило, теряются.

Для минимизации потерь в этом случае можно использовать один простой, но, как ни странно, не всем очевидный прием. Нужно открывать не один большой сберегательный вклад на всю сумму, а разбить накопления на части и открыть несколько маленьких сберегательных вкладов, скажем, 10.

Если вдруг вам понадобится часть денег, то вы закроете не все вклады, а только количество, соответствующее необходимой сумме, оставшиеся же деньги на других депозитах продолжат приносить доход.

Таким образом, пользуясь приёмами профессиональных вкладчиков (повторю, что они абсолютно законны) вы сможете прилично увеличить свой доход по вкладу, и в итоге, ваш банковский депозит превратится из инструмента сохранения капитала в полноценный инструмент инвестирования капитала.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi .

Подписаться в Телеграм Подписаться в ТамТамПодписывайтесь, чтобы быть в курсе всех изменений:)

Многие профессиональные вкладчики, сотрудничая с банками, руководствуются определёнными правилами и схемами накоплений. Создание лесенки вкладов — один из таких инструментов, позволяющий получить максимальную выгоду, не увеличивая при этом размер риска.

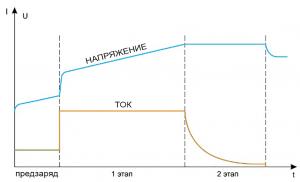

Суть лесенки вкладов сводится к тому, что одновременно или с некоторой периодичностью (например, раз в квартал) заключается определённое количество депозитных договоров. Примечательно, что в большинстве случаев речь идёт о краткосрочных вложениях. Далее вкладчик последовательно закрывает более ранние вклады, а на полученную сумму осуществляет пополнение следующих по сроку депозитов. Это позволяет при открытии на долгий срок «забронировать ставку» — она остается более высокой.

Преимущества лесенки вкладов

- Данный способ позволяет из негибкого банковского продукта сделать более удобный инструмент. Всем известно, что чем выше ставка по вкладу, тем жестче условия его использования. Например, чтобы получить доходность на 1-2% выше среднестатистической, клиент должен отказаться от возможности частичного изъятия. А при полном досрочном расторжении вклада доходность пересчитается по ставке «До востребования», обычно равной 0,1% годовых, и вся накопленная прибыль аннулируется.Если же вместо одного вклада на сроком на год ежеквартально открывать трехмесячный депозит на 25000, то деньги уже не будут заморожены в течение длительного времени. А раз в квартал можно либо пополнять следующий по сроку вклад, либо, при необходимости, забрать деньги и не потерять при этом в доходности.

- Иногда банковские условия подразумевают увеличение ставки после года или двух лет пользования вкладом. Создав лесенку всего из двух продуктов, можно получить повышенную доходность и здесь. Например, в банке А через год ставка повышается с 10% до 12%, и у данного вклада есть возможность пополнения. В банке Б 12% можно получить уже сейчас, но неизвестно, сохранятся ли эти условия длительное время. Открываем один вклад сроком на год в банке Б и вносим туда максимальную сумму накоплений. В тот же день открываем минимальный депозит в банке А. Через год пополняем его суммой закончившегося по сроку Б депозита и получаем в итоге 12% годовых в течение двух лет.

- Некоторые банки предлагают своим клиентам бонусы в том случае, если вклад переведен безналичным путем со счетов конкурирующей финансовой организации. В этом плане особенно знаменит Тинькофф с его 1% (в прошлом году — +1,5%) к депозиту, средства по которому получены по межбанку. Открываем текущий счет в любом из банков, предлагающих минимальную или нулевую комиссию за межбанковский перевод. В Тинькофф по схеме 3-6-9-12 оформляем трехмесячные депозиты. По мере закрытия вкладов пополняем оставшиеся, но не сразу же, а межбанком с текущего счета сторонней организации. В играть в лесенку вкладов выгоднее всего благодаря данной особенности.

- Лесенка вкладов особенно полезна в кризисные годы, когда параллельно со ставкой рефинансирования вырастают и ставки по вкладам, превышая отметку в 20% годовых. Так было в 2009 и в 2014 годах. Сегодня также сохраняются повышенные значения, хотя пик доходности уже позади. Ожидаемый выход из кризиса приведет к стабилизации ставок на отметке ниже 10%. Поэтому, чем большее число долгосрочных вкладов будет открыто до этого момента, тем дольше вкладчик будет получать повышенную прибыль даже в условиях нормализованной экономики.

Важные моменты

Для того, чтобы получить максимальную выгоду от использования лесенки вкладов, необходимо обладать следующими качествами:

- Минимальные знания в области экономики. Это необходимо для того, чтобы понимать, в каком направлении движется рынок банковских вкладов;

- Аналитические и математические способности. Никто лучше вас самих не знает, какая схема будет оптимальной. Поэтому проанализировать условия банков, просчитать ожидаемую доходность и составить подходящую лесенку можно только самостоятельно;

- Самоорганизация. Такая схема вложений предусматривает довольно частые визиты в банк. Необходимо следить за сроками и не пропускать даты, когда осуществляется переход на следующую ступень.

Расчет на конкретном примере

Как видно, данный инструмент достаточно сложен в применении. Но стоит ли игра свеч? Посчитаем на конкретном примере.

Исходные данные:

Обычный вариант:

Максимальную доходность на нашу сумму даст вклад «Страховой» со следующими условиями:

Т.к. данный вклад открывается сроком на год, а нам необходимо сделать вложения на 18 месяцев, то по прошествии года необходимо будет открыть аналогичный вклад на полгода. На основании имеющейся тенденции к снижению ставок предполагаем, что 01.01.2016 доходность будет снижена до 9%, а остальные условия останутся без изменений. Считаем доходность по формуле:

Доходность = сумма вклада * ставка в % годовых / 365 дней в году * Срок вклада в днях

С нашими условиями расчет будет следующим:

600 000 * 12,5% / 365 * 367 = 75 410,96

675 410,96 * 9% / 365 * 182 = 30 310,22

Суммарная прибыль по такой схеме вложений составит 105 721,18 руб. Из этой доходности следует вычесть стоимость накопительного страхования, без которого данный вклад не будет заключен. Однако на информация с точными данными отсутствует, поэтому держим в голове, что фактическая доходность будет немного ниже.

Пример лесенки из 3 вкладов

Для создания лесенки наилучшим образом подходит вклад «Накопительный». Его можно пополнять, но не позднее, чем за квартал до окончания, и на сумму не менее 1000 рублей. Поэтому открываем три вклада на суммы 594 000, 3000 и 3000 рублей с диапазоном открытий 3 месяца на следующих условиях:

| Сумма вклада | 594000 / 3000 / 3000 рублей |

| Срок каждого вклада | 367 дней |

| Процентная ставка | 11,5% |

| Даты открытия вкладов | 01.01.2015 / 04.04.2015 / 06.07.2015 |

| Даты закрытия вкладов | 03.01.2016 / 05.04.2016 / 07.07.2016 |

| Пополнение | Да, не позднее, чем за 3 (три) месяца до окончания срока вклада |

| Минимальная сумма пополнения | 1 000 рублей |

| Частичное изъятие вклада | Нет |

| Выплата процентов | Ежемесячно |

| Капитализация | Нет |

| Пролонгация | Нет |

Первый вклад открывается на максимальную сумму. Ежемесячно начисленный процент превышает 1000 рублей, поэтому для увеличения доходности мы будем пополнять данный вклад на величину начисленных процентов, осуществляя тем самым ручную капитализацию. По окончании одного из депозитов пополняем на всю сумму следующий по сроку. Т.е имеем — 4 января 2016 пополняем второй вклад на сумму 666046.29 — доходом от первого вклада, а 6 апреля 2016 года суммой второго вклада. Получается имеем следующую лесенку:

В итоге полученная прибыль составит 112 009,14 руб., что на 6287,96 руб. больше, чем при обычном способе. Плюс возможность ежеквартально перераспределять средства, чего не позволяет нам сделать первый способ, т.к. там отсутствует частичное изъятие или полное досрочное закрытие вклада без потери доходности.

Для того, чтобы узнать эффективную процентную ставку по любой лесенке вкладов, необходимо высчитать доходность каждой ступени по формуле, приведенной выше. Полученные данные складываем и считаем процент от первоначального размера депозита по формуле:

Эффективная ставка = Суммарный доход, руб. / Размер вклада, руб. / Срок лесенки, дни * 365 дней в году * 100%

112 009,14 / 600 000 / 553 * 365 * 100% = 12,32% годовых

Таким образом, лесенка вкладов хоть и является непростым инструментом, требующим определенных знаний и умений, но при правильном составлении позволяет получить дополнительный и весьма ощутимый доход. Наиболее актуальным периодом для использования лесенки являются кризисный и следующий за ним год, когда ставки находятся на пике и начинают снижаться вслед за ключевой ставкой ЦБ РФ, а также в случае бонусных предложений со стороны банков.